【バレにくい】学生がお金を借りる方法7選!学費や生活費を借りるなら消費者金融

アルバイトやインターンの収入だけでは、大学の授業料や一人暮らしに必要なお金をまかなえないと悩む学生は少なくありません。

学費だけでなく、日々の飲み会や趣味にかかる費用など、学生の間は何かとお金がかかりがちで、親の仕送りだけではやっていけないと悩む学生も多いでしょう。

大学生の金銭事情と親の仕送りについて、実際に2022年に行われた東京私大教連の調査では、以下のような結果が出ています。

毎月の仕送り額は8万8600円で低水準にとどまる

家賃を除いた1日あたりの生活費はわずか 710 円

生活が苦しくお金を借りようと思っても、借入経験がなければどこでどのように借りるべきか、判断できない事態に陥ります。

本記事では、今すぐお金が必要な学生に向けて、学生であってもお金を借りられる7つの方法を紹介します。

学生だからこそ利用できる方法や、家族にバレない借入方法も解説するので、ぜひ参考にしてください。

学生がお金借りる7つの方法を目的別で紹介

社会人でなければお金を借りられないと思うかもしれませんが、学生でもお金は借りられます。

学生がお金を借りる方法は以下の7つ。

| 借入方法 | |

|---|---|

| バレずに即日借りたい | 消費者金融 クレジットカードのキャッシング |

| 低金利で月々の返済を抑えたい | 銀行カードローン |

| 学費や習い事にかかるお金を借りたい | 学生ローン 教育ローン 奨学金 |

| 審査なしでお金を借りたい | ゆうちょ銀行の自動貸付 |

お金を借りるには、返済できるかどうかをチェックするための「審査」が必要です。

消費者金融に限らず、銀行や学生ローン、奨学金でも必ず審査が行われます。

審査なしでお金を借りたい場合は、「担保」となる契約や品物を準備しなければなりません。

審査や担保不要で借りられるところは、違法な機関の可能性が高いので注意しましょう。

消費者金融は学生が借りても周りにバレにくく振り込みまでのスピードが早い

学生で周りにバレずに申し込みたい人、今すぐにお金を借りたい人は、消費者金融がおすすめです。

紹介する消費者金融は、いずれも学生が借りても周囲にバレにくく、振り込みまでのスピードが早い金融機関です。

それぞれ異なるメリットがあるので、ぜひ最後までご覧ください。

| 消費者金融 | 詳細 |

|---|---|

| プロミス | ・最短3分融資※ ・大手の中で唯一無利息サービスの融通がきく |

| アイフル | ・スマホで最短18分※審査/最短18分※融資 ・安定経営を続けている独立系の消費者金融 ・周りの人にバレにくい |

| アコム | ・最短20分※審査/最短20分※融資 ・返済手数料無料、ネットバンキングの取扱多数 |

| ダイレクトワン | ・スルガ銀行グループによる安全経営 ・大手消費者金融とさほど変わらない上限利率 ・55日間も利息無料 |

| セントラル | ・中小消費者金融ながら即日融資に対応 ・創業50年来の安心感 |

メガバンク傘下のプロミスなら学生でも借入日の翌日から利息が無料になる

| 項目 | 詳細 |

|---|---|

| 公式サイト | https://cyber.promise.co.jp/ |

| 審査時間 | 最短3分※ |

| 金利 | 2.50%~18.00% |

| 無利息期間 | 最大30日間※ |

| 融資スピード | 最短3分※ |

| 年齢 | 18歳~74歳※ |

三井住友カード株式会社が100%株主であるプロミスは、最短3分※で審査が完了する大手消費者金融です。

メガバンク傘下による安定運営が魅力の消費者金融です。

最短10秒の振り込みサービスや、24時間365日利用可能な利便性も驚くでしょう。

原則、自宅や勤務先に郵便物が届くことはありません。

ただしインターネットでの振り込み・返済を選んだ場合と提携ATMで借入・返済をした場合で書面の受け取り方法をWeb明細にしないと書類が届くことがあります。

また、はじめてプロミスと契約する方であれば、初回利用翌日から最大30日間利息が無料になります。

消費者金融の多くは契約日の翌日から利息無料期間が始まってしまいますが、プロミスは初回利用日の翌日から利息が無料です。

借入れをするギリギリまで利息が派生しないので、お金が本当に足りなくなった時に利息無料の恩恵を受けられます。

プロミスは18歳以上であれば学生でも申し込めますが、高校生では申し込めない点に注意しましょう。

独立系の消費者金融アイフルなら学生でもスマホだけで最短18分の借入が可能

| 項目 | 詳細 |

|---|---|

| 審査時間 | 最短18分※ |

| 金利 | 3.0~18.0% |

| 無利息期間 | 初めての契約なら最大30日間※ |

| 融資スピード | 最短18分※ |

| 年齢 | 満20歳~69歳 |

アルバイト収入を得ている満20歳以上の方であれば学生でも契約できるのが嬉しいポイントです。

アイフルはメガバンクを親会社に持たない独立系の消費者金融で、20代の利用率が44.9%と、約半数を占めています。

企業存続のために多くの消費者金融がメガバンク傘下に入っていますが、アイフルは大手消費者金融の中で唯一独立系消費者金融と呼ばれています。

アイフルの魅力は振込スピードとバレにくさです。

アイフルの振込スピードは最短18分※で、審査がスムーズに進めば即日融資を受けられます。

また、返済の件で連絡が取れない時やアイフルまたは契約者が必要と判断した時以外は、基本的に郵送物は送られてきません。

郵送物が発送される場合は、アイフルとは書かれていない封筒で送付されます。

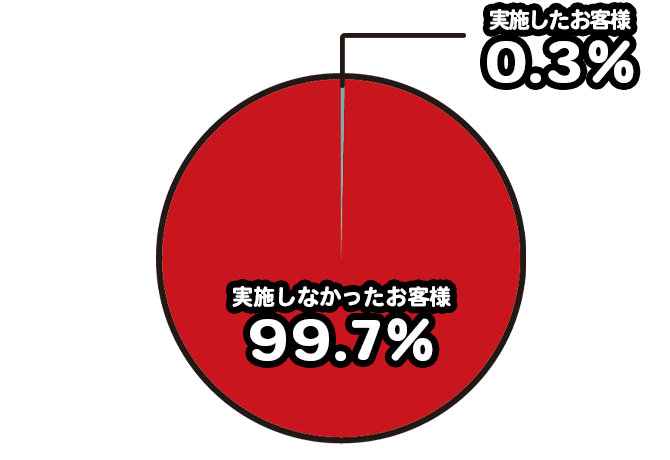

また、申込者の99.7%には電話での在籍確認を行っていません。

同意がない限り在籍確認を行わないため、家族や職場にバレるリスクを抑えられます。

また、スマホがあればカード不要でお金借りるアプリとしての利用も可能です。

アコムは学生でも利用できるインターネットバンキング数の多さが魅力

| 項目 | 詳細 |

|---|---|

| 審査時間 | 最短20分※ |

| 金利 | 3.0~18.0%※ |

| 無利息期間 | 最大30日間 |

| 融資スピード | 最短即日 |

| 年齢 | 成人以上※ |

アコムは三菱UFJフィナンシャル・グループの子会社で、学生でも利用できるインターネットバンキングの数が多い金融機関です。

こちらも安定収入を得られるメガバンクとの連携をしています。

近年Webから入金や残高確認ができるインターネットバンキングサービスが発展しており、時間と場所に縛られないメリットがあります。

しかし、インターネットバンキングは銀行と消費者金融が提携していないと、Webでの入金手続きができません。

またアコムは申込から入金までのスピード感に優れており、簡易的な3秒審査を受けた後、最短20分で本審査が完了します。

楽天銀行の口座を持っている方は、最短1分で入金されるのも魅力です。

なお、アコムは返済日を自由に設定できるので、アルバイトの給料日に合わせて返済日を指定できるようになっています。

アルバイト先によって給料日は異なるので、返済日の指定はありがたいサービスといえるでしょう。

ダイレクトワンなら最大55日間利息無料で学生もお金が借りられる

| 項目 | 詳細 |

|---|---|

| 審査時間 | 最短即日 |

| 金利 | 4.9%~18.0% |

| 無利息期間 | 最大55日間 |

| 融資スピード | 最短即日※ |

| 年齢 | 満20歳~69歳 |

ダイレクトワンはスルガ銀行グループのカードローンです。

静岡県と神奈川県を中心に店舗を展開しており、山梨県、愛知県、東京都にも店舗があります。

当日借入れるには店頭窓口で申し込む必要があるので、関東圏、東海にお住まいの方におすすめです。

金利や審査時間、入金スピード、無利息期間など、大手の消費者金融とさほど変わらない条件で利用できます。

24時間365日申し込めるWebサービスも整備されており、初めての方であれば55日間も利息がかからないのが嬉しいポイントです。

55日間以内に借入額を完済できれば、利息が全くかかりません。

現状手元にお金がないだけで、翌月にはお金を返せる方におすすめの消費者金融といえるでしょう。

セントラルは中小消費者金融ながら学生でも即日融資に対応している

| 項目 | 詳細 |

|---|---|

| 審査時間 | 最短即日 |

| 金利 | 4.8~18.0% |

| 無利息期間 | 最大30日間 |

| 融資スピード | 最短即日 |

| 年齢 | 満20歳~69歳 |

セントラルは愛媛県松山市に本社をおく50年の歴史を誇る消費者金融です。

平日14時までに申し込んで審査に通過すれば、即日振り込みも可能です。

消費者金融からの借り入れは、返済時に金利が上乗せされるため、返済計画をしっかり立てないと完済が難しくなります。

セントラルでは1万円から千円単位で借入額を指定できるので、借りすぎによる破産の可能性を抑えられます。

また、上限利率が大手消費者金融と同じ18%に抑えられているのもメリットといえるでしょう。

上限金利が低いほど、返済額によって変動する金利が少なくなります。

以下は金融機関の年率の傾向をまとめた表です。

| 年率 | |

|---|---|

| 中小の消費者金融 | 20.0% |

| 大手の消費者金融 (アコムやプロミス) |

18.0% |

| 銀行系カードローン | 15.0% |

銀行カードローンは低金利かつ学生でも安心

銀行カードローンを利用すると消費者金融よりも低金利で学生でもお金を借りられます。

利息が数%違うだけで、どの程度金利に影響を与えるのか以下の表にまとめました。

| 金融機関で20万円借りて1年で返済した場合 | |

|---|---|

| 年率20% | 利息40,000円 |

| 年率18% | 利息36,000円 |

| 年率15% | 利息30,000円 |

20万円借りた時に5%利息が違うだけで1万円もの差が生じます。

借入額が100万円になると以下の計算結果になります。

| 金融機関で100万円借りて1年で返済した場合 | |

|---|---|

| 年率20% | 利息200,000円 |

| 年率18% | 利息180,000円 |

| 年率15% | 利息150,000円 |

借入額が5倍になると金利も5倍になり、年率20%と15%では5万円もの差が生じるので、最終的な支払い総額を抑えたい場合は低金利の金融機関に申し込みましょう。

学生ローンは学生向けの金融機関で学生だけが申し込める

学生ローンとは、融資対象者を学生さん専門にローンサービスを提供する消費者金融です。

プロミスやアコム等との違いは、融資顧客対象が違うだけで、その他は同じと考えて頂いて差支えありません。引用:学生ローンカレッヂ

対象が学生に絞られるだけで、消費者金融と同様の使い方ができる金融機関です。

審査が必要ですが、18歳から借り入れできます。

また、カレッジをはじめとした学生ローンは即日融資にも対応しており、全国どこからでも振込キャッシングが可能です。

特にカレッジは、下記の表のように、上限利率が大手の消費者金融と比べて1%ほど低いので、最終的な支払額を減らせるのが魅力です。

| 金融機関 | 上限金利 |

|---|---|

| カレッジ | 17.0% |

| アイフル | 18.0% |

| プロミス | 18.00% |

| アコム | 18.0% |

| ダイレクトワン | 18.0% |

| セントラル | 18.0% |

いずれの大手金融業者よりも上限金利が低いことがわかります。

教育ローンは学生本人が成人かつ安定収入が必要

| 項目 | 詳細 |

|---|---|

| 審査時間 | 10日前後 |

| 金利 | 2.25% |

| 無利息期間 | なし |

| 融資スピード | 10日前後 |

| 年齢 | なし |

※10月~3月の入学シーズンは応募者多数で審査・融資に時間がかかる可能性があります。

学生の教育資金として使用できる教育ローン(教育一般貸付)は、日本政策金融公庫による長期返済・固定金利でお金を貸してくれる金融機関です。

日本政策金融公庫は、一般の金融機関が行う金融を補完するために法律や予算の決められた範囲でお金を貸し出す機関で、国が運営しているため、安全にお金を借りられます。

借入上限金額は350万円で、2.25%という低金利で返済できるので、少しずつ返していけます。

教育ローンに申し込む際は、以下の3点に注意しましょう。

- 世帯年収の条件がある

- 中学校卒業以上の方が対象

- 学生本人が申し込むには成人かつ安定収入が必要

| 扶養している子供の数 | 世帯年収の上限額 |

|---|---|

| 1人 | 790万円(600万円) |

| 2人 | 890万円(690万円) |

| 3人 | 990万円(790万円) |

| 4人 | 1,090万円(890万円) |

| 5人 | 1,190万円(990万円) |

※()の中の数値は事業所得者の上限額です

学生の学費目的であれば毎月一定額のお金を受け取れる奨学金

奨学金と聞くと日本学生支援機構が有名ですが、大学や短期大学、地方公共団体等でも奨学金を借りられます。

日本学生支援機構の奨学金は、貸与型と給付型に大きく分けられます。

貸与型の奨学金も第1種(無利子)と第2種(有利子)に分かれ、基準を満たすと第1種を借りられるのが特徴です。

第1種の基準とは、高校の評定平均値が5段階評価で3.5以上という学力基準、収入上限を指します。

また、給付型は返済の義務がないため、継続した学習意欲、家計基準などさらに条件が厳しくなるものの、受給できると生活が多少楽になるでしょう。

ゆうちょ銀行に定期預金があるなら学生も審査なしで借りられる

ゆうちょ銀行では自動貸付という定期預金、財形貯蓄のどちらかを担保にしてお金を借りられるサービスを提供しています。

定期預金は預金額の90%以内(300万円以内)、財形貯蓄は預金額の約90%に利子を加えた金額(最大300万円まで)を担保にできます。

ゆうちょ銀行の窓口に本人確認書類、印鑑、通帳、担保となる預金通帳などの必要書類を持参すれば即日融資が可能です。

未成年者でも親権者の同意なしで申し込めるので、担保がある方はぜひ申し込んでみましょう。

キャッシング枠が付いていれば学生でも審査なしでお金が借りられる

キャッシング枠が付いたクレジットカードを持っている学生であれば、審査なしで枠に収まる範囲内でお金を借りられます。

クレジットカードの審査に通過した時点でキャッシングの審査も通過しているからです。

ただし、キャッシングでお金を借りる際は、消費者金融でお金を借りるのと同じように、返済時に金利が発生します。

以下の表は主なクレジットカード会社のキャッシング利率です。

| 利率 | |

|---|---|

| JCB | 15.00~18.00% |

| 楽天カード | 18% |

| 三井住友 | 15.00~18.00% |

| 三菱UFJ | 14.95%~17.95% |

ほとんどのカードで上限利率が約18%に設定されています。

万が一キャッシング枠を後から付ける場合は、審査が必要なので注意しましょう。

また、2022年でキャッシングサービスを終了したdカードのように、そもそもキャッシング機能のないクレジットカードもあるので、手持ちのカードの申し込みキャッシング枠が付いているか確認しましょう。

学生がお金を借りるには審査通過が必須!ローン審査に通るためにできること3つ

学生は収入を得る手段がアルバイトやインターンシップなどに限られてしまいます。

正社員と比べて収入が低く、安定しているとは言い難いのが現状です。

審査に通過するために学生ができることを3つ紹介するので、ぜひ参考にしてください。

- アルバイト収入を得る

- 虚偽の申告はしない

- 借入用途は生活費にする

アルバイト収入があれば学生ローンの審査通過率が上がる

アコムやアイフルのような大手消費者金融や、学生ローンの審査で求められるのは安定した収入で、アルバイトでも構いません。

審査には返済能力が必要となるため、無職でお金を借りるのは学生でも厳しいです。

あくまで安定性を重視するため、高い収入を求められる訳ではありません。

学生のアルバイト収入でも審査に通過するケースは多々あります。

ただし、親からの仕送り、奨学金は安定収入とはいえず、自分で稼いだお金が収入と見なされるので注意しましょう。

近い将来お金を借りようか悩んでいる方は、安定性をアピールするために同じアルバイト先で長く働くことをおすすめします。

学生アルバイトの季節アルバイト・短期アルバイトは定期的収入ではないため審査通過は難しい

学生アルバイトには、下記の形態で働くアルバイトがあります。

- 長期休暇中に泊まり込みで行う季節アルバイト

- イベント時に働く単発アルバイト

- 日雇いアルバイト など

上記のアルバイトは、期間限定の雇用が特徴です。

決められた曜日・時間に働くわけではないため、仕事のない期間が続けば無収入の時期が続きやすい傾向にあります。

雇用・収入とも安定しにくいため、定期的な収入とは見なされず、審査通過は難しいでしょう。

お金を借りるために年収40万円を得るには週2~3日程度のアルバイトが必要

アルバイトの給料は、下記をもとに計算されます。

- 時給

- 労働時間

- 残業時間

- 割増賃金(深夜勤務の場合、通常時給の1.25倍)

年収40万円を得るために、必要な労働時間・日数は下記のとおりです。

| 都道府県 | 月収(※1) | 時給(※2) | 必要労働時間(1週間) | アルバイト日数(1週間)(※3) |

|---|---|---|---|---|

| 岩手県 | 34,000円 | 893円 | 9.5時間 | 週2~3日 |

| 東京都 | 1,113円 | 7.6時間 | 週2日 |

※2 厚生労働省の「令和5年度地域別最低賃金改定状況」より引用

※3 日中~22時までのうち、平均4~5時間働いたと仮定して算出

年収40万円を得るためには、時間帯にもよるものの週2~3日程度のアルバイトが必要です。

アルバイトできる日数・時間が少なければ、どうしても毎月の収入は減少します。

「シフトに入る日数が少ない」もしくは「労働時間が少ない」場合は、「定期的な収入でない」と判断され、同じく審査通過は難しいでしょう。

学生がお金を借りると毎月決められた方法での返済を求められる

「返済能力」とは、返済に必要な原資(お金)を生み出す能力です。

学生がお金を借りると、毎月決められた方法での返済を求められます。

申込後に行われる審査で、返済能力を判断するために見られるポイントが年収です。

収入が多ければそれだけ返済能力も高く、低ければ返済能力も低く見られます。

年収以外には借入・返済状況も判断材料となり、借入が多いと返済能力がないと見られるでしょう。

その他、前期・後期の試験前もしくは夏季・年度末の長期休暇時など、アルバイトを休むこともあるため、一般会社員と比較すると返済能力を低く見積もられる傾向です。

学生だからといって少しでも審査に通りやすいよう嘘をつかない

学生でも金融会社の審査に申し込む際は年収、住所、他社の借り入れ状況など様々なことを聞かれます。

少しでも審査に通りやすくなるよう、正しくない情報を記載することを虚偽の申告といい、信用情報に傷が付く危険な行為なので絶対にやめましょう。

虚偽の申告の例は以下の3つです。

- 年収を高く記入する

- 他社からの借入額、件数を誤魔化す

- 年齢を高く申告する

虚偽の申告をしてもバレないと思うかもしれません。

しかし、どのような金融機関でも信用情報機関で整合性チェックを行うので嘘を書いたとバレてしまいます。

間違えてしまった場合も、結果的には虚偽の申告に該当するため、申込完了の前に最終確認をしましょう。

借りる目的は「生活費」が無難

金融業者に申し込むと、担当者から用途を聞かれることがあります。

変に着飾ったりせず、生活費と答えるのが無難です。

生活費であれば一時的なものとして判断されますが、奨学金の返済やギャンブル、交際費と答えてしまうと、慢性的にお金が必要だとネガティブなイメージを持たれる可能性があります。

また、借り入れた後はどのような用途でお金を使ってもバレる心配はありません。

学生がお金を借りる際に最も注意したいのは?ついつい使いすぎて自己破産のリスクも

学生がお金を借りる際に最も注意したいのが、返済できなくなる可能性があることです。

お金に慣れないうちに多額のお金を借り入れてしまうと、ついつい使いすぎてしまって自己破産のリスクが生じます。

お金を借りる前に、以下4つの注意事項を確認しましょう。

- 借りすぎると破産のリスクがある

- InstagramやX(旧:Twitter)などの情報を鵜呑みにしない

- 在籍確認は回避できない

- 中学生/高校生は親の許可が必要

学生でもお金借りすぎは破産するリスクがある

一度お金を借りると、生活に余裕が生まれるのではと思うかもしれません。

実際、お金を借りて間も無くは気が緩みがちになります。

しかし、借りたお金は金利を付けてより多くのお金で返さなければなりません。

借入返済のために他者からお金を借りる多重債務者になってしまうと、なかなか元のライフスタイルに戻れないのが現状です。

限度額が多い場合は特に油断しがちなので、自分に必要最低限な金額を借りるようにしましょう。

手軽に情報が集められるInstagramやXなどの借り入れ情報を判別するのは難しい

近年InstagramやXといったSNSを使った情報収集が主流となってきました。

手軽に好きな情報を集められる一方で、本当に正しい情報なのか判別するのが難しいのがSNSの特徴です。

一見安全そうな借入方法でも、実は闇金である可能性が拭いきれません。

本当に安全が不安な場合は、金融庁の登録貸金業者情報検索サービスを活用して登録業者であるか調べてみましょう。

学生でも在籍確認は回避できない

学生は正社員と比較すると収入の安定性をはじめとした不安要素が目立つものです。

本当に申告したアルバイト先で働いているのか、在籍確認が行われることを覚悟しておきましょう。

なお、今回紹介したプロミス、アイフル、アコムでは、原則電話での在籍確認を行っていません。

ただし、100%在籍確認なしではないので注意しましょう。

大学生以上であれば親権者の許可を取らずにローン契約を申し込める

大学生以上であれば親権者の許可を取らずにローン契約を申し込めますが、18歳未満の中高生は親の許可が必要になります。

親に知られずに借りるのはまず厳しいと覚えておきましょう。

18歳未満でも、婚姻している方、親から会社を継いでいる方であれば例外的に成人と認められ、独断でローン契約できますが、滅多にないケースです。

借り入れ前に解決!お金を借りたい学生のためのQ&A

学生がお金を借りる際によくある質問をまとめました。

- アルバイトをしていなくてもお金は借りられる?

- お金の借り入れは何万円からやばい?

- 学生時代にお金を借りると就職活動に影響する?

- 学生でもコンビニでお金を借りられる?

- 学生はどれくらいまでお金を借りられる?

気になる疑問をぜひ解決しましょう。

アルバイトしていない学生でもお金は借りられる?

消費者金融や学生ローンを借りる際は、安定した収入が必要です。

アルバイトをしないと安定した収入を得られないことになるため、お金は借りられません。

ただし、学生ローンの場合は働く意志があれば融資に対応してもらえるケースがあるので、テスト期間や合宿などでアルバイトを休んでいても申し込めます。

お金の借り入れは何万円からやばい?

年収100万円の人が30万円借りるのと、年収1000万円の人が30万円を借りるのとでは、規模が違います。

何万円からやばいという明確な指標はありませんが、年収の3分の1を超えると返済が危ぶまれるラインです。

日本には過度な借入から消費者を守る総量規制というルールがあり、返済能力を超えないよう年収の3分の1を超える借り入れができないようになっています。

参考:日本賃金業協会

学生時代にお金を借りた事実は就職活動に影響する?

学生がお金を借りても、借入の事実を企業に知られる心配はありません。

信用情報には、申込事実だけでなく借入・返済の状況も掲載されますが、企業側で個人の借入・返済状況を調べることはできないため、利用した事実を知られる心配はほぼないでしょう。

金融業界(銀行・クレジットカード会社など)へ就職を希望する場合は、借り入れの事実がバレる心配があるかもしれません。

しかしながら、本人の許可がなければ金融機関でも信用情報の閲覧は不可能です。

個人情報保護法では信用情報の利用について、下記のとおり定められています。

(目的外利用の禁止)

第五十五条

認定個人情報保護団体は、認定業務の実施に際して知り得た情報を認定業務の用に供する目的以外に利用してはならない。

そもそも、借入の事実を採用選考の材料にすることは、原則禁止とされており、違法利用を指摘されるリスクもあります。

法律上の規定からも、企業が簡単に学生の信用情報を確認する心配はないといっても良いでしょう。

学生でもコンビニでお金を借りられるって本当?

消費者金融と契約を結んでいれば、コンビニATMでお金を借りられます。

今回紹介したプロミス、アイフル、アコム、ダイレクトワン、セントラルではコンビニATMでの借入に対応しています。

ただし、審査に通過して契約を結ばないとお金を借りられない点には注意しましょう。

学生はどれくらいお金を借りられる?

学生も社会人も、借入可能額は年収次第で決まります。

総量規制によって、借入可能額が年収の3分の1に制限されるからです。

例えば年収90万円の学生は30万円まで借りられます。

年収の3分の1まで借りられるので、上記の例では300,001円以上は借りられない計算です。

借入れに必要な学生アルバイトの年収平均はいくらくらい?

独立行政法人日本学生支援機構が隔年で実施する、学生生活調査および専修学校生生活調査によると、学生アルバイトの年収平均は下記表のとおりです。

前々回調査分の平成30年度と前回調査分となる令和2年度の調査結果を、まとめてみました。

校種 種別 アルバイト収入 差額 平成30年度 令和2年度 短期大学・大学 短期大学(昼間部) 338,800円 300,100円 ▲38,700円 大学(昼間部) 401,500円 366,500円 ▲35,000円 大学院 修士課程 340,200円 339,300円 ▲900円 博士課程 780,600円 816,700円 36,100円 専修学校 専門学校 355,000円 305,000円 ▲50,000円

アルバイト収入は、平成30年度まで増加傾向にありました。

しかし、令和2年度は大学院修士課程で微減(ほぼ横ばい)、同じく博士課程で増加した点を除くと軒並み減少です。

これは、新型コロナウイルスが流行して日本全国に緊急事態宣言が発令され、移動制限や各種店舗へ休業要請が出されたことが大きな要因と考えられます。

学生アルバイトの半数近くが、飲食業(接客・調理)もしくはコンビニ・スーパーなどの販売に従事している※ことを考えると、その影響は相当あったでしょう。

※出典:大学生のアルバイト調査(2023年) | マイナビキャリアリサーチLab

また、アルバイトに従事した週あたりの時間平均も、平成30年度は13.9時間だったのに対して令和2年度は13.0時間と約1時間近く減少。

アルバイト収入は時給計算なので、アルバイトできる時間・日数が減ればその分収入に直結します。

一方、大学院のアルバイト収入は、修士課程でほぼ横ばい、博士課程では増加。

学外でのアルバイトが減ったかわりに、ティーチング・アシスタント(TA)・リサーチ・アシスタント(RA)が増えたためと考えられます。

2018年では26.8%なので、アルバイトを探している学生の割合が2倍強増加

ジョブズセンターが2023年1月に実施した「<学生版>求職者の動向・意識調査 2023」によると、最近1年以内(2022年1月~12月)にアルバイトを探した学生の割合は55.2%でした。

前回調査した2018年では26.8%なので、アルバイトを探している学生の割合が2倍強増加。

理由としては、コロナ禍でアルバイトを控えてきた学生が、新しいアルバイトを探し始めたためではないかと推察できます。

約3年続いた新型コロナウイルス流行は、世界の経済活動に大きな影響を及ぼしました。

しかし、日本でも経済活動の制限が緩和され、コロナ禍以前に戻りつつあります。

定期的にアルバイトをする学生が増えると、収入増加も期待できるでしょう。

学年・校種などにもよるものの学生がアルバイトで得られる平均年収は30~80万円台

学年・校種などにもよるものの、学生がアルバイトで得られる平均年収は、30~80万円台です。

ただし、下記については人によって異なります。

- 週あたりでアルバイトができる日数および時間

- テスト前の休み

- 長期休暇中の予定 など

上記のような事情により、アルバイト収入には差が出ます。

差が1~2割程度生じると仮定すると、学生がアルバイトして入ってくる収入は、約36~100万円の範囲内に収まるでしょう。

プロミス

プロミス