お金を簡単に借りれる方法24選!今すぐお金を借りたい人へ適切な借り方を紹介

お金を借りる方法を厳選し、すぐにお金を借りたい人に合わせた適切な借り方を紹介します。

お金を借りる方法には、金融機関や銀行が提供するローンから、福祉による支援制度まで様々な借り方があります。

当サイトでは借入目的や条件別にお金を借りる方法を紹介。お金を借りる方法の中から、あなたにぴったりな借り方も見つかるはずです。

今すぐお金を借りたい人は、最短30分以内で現金が手に入る借り方を選びましょう。

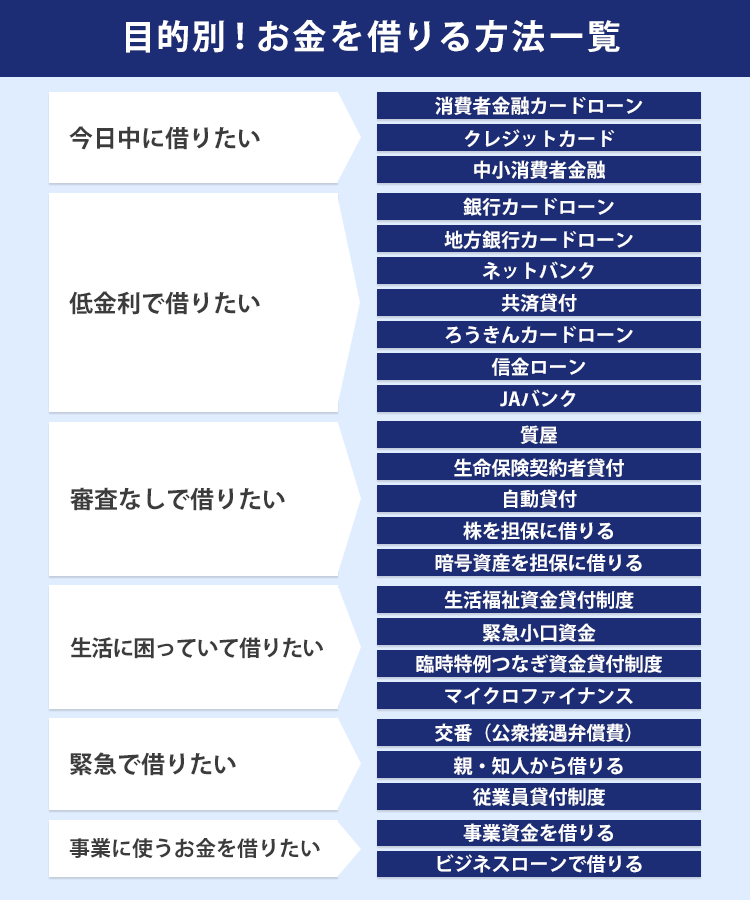

借りたい目的別のお金借りる方法24選の一覧は以下のとおりです。

| 目的 | お金を借りる方法 |

|---|---|

| 今日中にお金を借りたい | 消費者金融カードローンで借りる |

| クレジットカードで借りる | |

| 中小消費者金融で借りる | |

| 金利を抑えて借りたい | 銀行カードローンで借りる |

| 地方銀行カードローンで借りる | |

| ネットバンクで借りる | |

| 共済貸付で借りる | |

| ろうきんカードローンで借りる | |

| 信金ローンで借りる | |

| JAバンクで借りる | |

| 審査なしで借りたい | 質屋で借りる |

| 生命保険契約者貸付で借りる | |

| 自動貸付で借りる | |

| 株を担保にお金を借りる | |

| 暗号資産を担保にお金を借りる | |

| 生活に困っていて借りたい | 生活福祉資金貸付制度で借りる |

| 緊急小口資金で借りる | |

| 臨時特例つなぎ資金貸付制度で借りる | |

| マイクロファイナンスで借りる | |

| 緊急で借りたい | 交番(公衆接遇弁償費)で借りる |

| 親・知人からお金を借りる | |

| 従業員貸付制度で借りる | |

| 事業に使うお金を借りたい | 事業資金を借りる |

| ビジネスローンで借りる |

お金を借りる方法は消費者金融や銀行だけでなく、他の金融機関や公的機関、担保を利用して借りる方法もあります。

どこでお金を借りればいいか分からない人や、無理のない返済ができる借り方を探している人に適した方法を紹介します。

お金を簡単に借りれる方法24選!借入目的から最適な借り方を見つけよう

お金を借りる方法ごとにお金を借りるまでの時間、金利、融資の流れが異なります。

自分に最適な借り方を見つけるために、借りる目的に合わせて選ぶことが重要です。

お金を借りる方法を目的別で一覧にまとめたので、今の状況と照らし合わせてみてください。

目的にあわせたお金を借りる方法について、メリットを合わせて紹介していきます。

緊急でお金を借りたい人は以下で紹介するローン会社なら最短30分でお金を借りられます。

-

- スマホだけでお手軽に借りたいならプロミス!

- 最も早く借りれるのはWeb申込で最短18分融資※のアイフル!

できるだけ早くお金を借りたいなら消費者金融を利用しよう

「今すぐにお金が必要」「できるだけ早く借りたい」「至急お金を準備する必要がある」など、急を要するときもあるでしょう。

今日中にお金が必要になった時は、即日融資に対応している消費者金融で借りるとよいでしょう。

これから紹介するカードローン会社でお金を借りると、早くて申し込みから最短30分以内に現金を準備できます。

- とにかくスピーディーにお金を借りられる(当日中も可能)

- 面倒な手続きは一切なし!必要なのは「ネット申込」と「本人確認」のみ

- 近くのコンビニやATMで用事のついでや仕事帰りにお手軽にお金を引き出せる

- 会社への電話なしで、誰にも知られずに借りられる※1

- 「ネットでお試し」返済シミュレーションができる

※1 在籍確認は必須ですが、電話連絡以外の在籍確認方を選択可能。

※当サイトの金融商品の基本情報、掲載サービスは、公式サイトの内容と調査機関が行った第三者へのアンケート結果から客観的な視点に基づき選定しています。(掲載情報の根拠・アンケート調査概要)

お金を借りた後しっかり完済できるか不安な人は、スマートフォンやパソコンで返済シミュレーションを利用してみましょう。

カードローンは面倒な手続きせずに手軽に借りられるメリットがあります。

下の表は大手企業が長年運営しており、多くの人が利用している安全なカードローンのみを掲載しているので参考にしてください。

※下の表は、左右にスライドできます。

利便性が高く利息を少しでも減らしたい人は、業界大手のプロミスがおすすめ。

プロミスは最短3分融資だから低金利で今すぐにお金を借りられる

| 融資時間 | 最短3分※ |

|---|---|

| 審査時間 | 最短3分※ |

| 金利 | 2.50%~18.00% |

| 振込 | 24時間OK |

| 融資額 | ~800万円 |

| 無利息期間 | 30日間 |

はじめての借り入れなら30日間利息が無料

申し込みから借り入れまでスマホだけで完結できる

審査・融資時間がともに最短3分の実績があるプロミス。

プロミスでは緊急で借りたい人にも便利な「借入シミュレーション」が利用できます。

審査に通らないとお金は借りられないので、まずは簡単な項目で借りられる状況か判断できる事前審査を試してみましょう。

プロミスはスマホでどこよりもスピーディーに借入できる

プロミスは、スマホさえあればキャッシュカードを持っていなくても出金が可能です。

- 急な会社の飲み会に誘われたけど手持ちのお金では足りない

- トラブルに巻き込まれて緊急でお金が必要になった

- 財布を落としてしまいローンカードで引き出せない

上記のような不測の事態でも利用可能なのは、スマホでの借り入れが可能なプロミスならでは。

スマホさえあれば、申し込みから最短3分で借りられます。プロミスは今すぐお金を準備したい人の味方です。

またWeb明細サービスがあり、借り入れや返済などの利用状況が記載された郵送物が自宅に届きません。

家族や同居人にお金を借りていると知られたくないなら、重視したいポイントですよね。

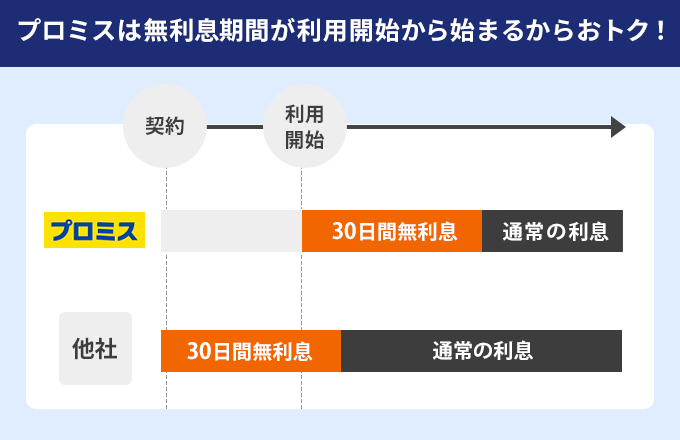

プロミスではじめて借りる人は「30日間利息0円サービス」を利用可能

プロミスは初めて借りる人のみ、30日間利息0円のサービスを用意しています。

他社でも取り扱いされている無利息サービスですが、注目すべきなのは無利息が適用される期間。

プロミスは「初回出金の翌日から30日間」を無利息期間としており、契約後にしばらく借りる事がなくても、初めて借り入れした日の翌日から無利息30日間が適用されます。

契約後に一度もお金を借りていなかったとしても、期間が終わると自動的に無利息サービスも終了してしまう仕組みです。

つまりプロミスの無利息サービスは大きなメリットで、ひとまず契約しておいても損はありません。

消費者金融はどれも特徴が似ていますが、中でもプロミスは「お得さ」と「サービス」の2つで、他社よりも優れているといえます。

お金の借り入れで後悔したくない人は、選んで損のないカードローンです!

原則電話連絡なしで借りられるSMBCモビット

| 融資時間 | 最短15分※ |

|---|---|

| 審査時間 | 最短15分※ |

| 金利 | 3.0~18.0% |

| 振込 | 24時間OK |

| 融資額 | 800万円以下 |

| 無利息期間 | なし |

勤務先への電話連絡が原則なし!

上司や同僚、家族にも知られる心配がない

カードローンの審査を受けるときは、本人が本当に働いていて返済能力があるかどうかを確かめる目的で、ローン会社から勤務先に電話での在籍確認が行われます。

在籍確認は職場にかかってくるのが一般的なので、お金を借りていることが会社にバレたら嫌な方も多いはず。

そんな「バレたら困る」という悩みを解決してくれるのが消費者金融でここだけ、原則電話連絡なしで借り入れできると公式サイトに記載があるSMBCモビットです。

SMBCモビットは原則職場や自宅への電話連絡なしでお金を借りられます。

他社と異なり、無利息期間がないことがデメリットですが、条件を満たせば誰にもバレずに借りられる唯一のローン会社です。

とにかく内緒でお金を借りたい人は、Web完結申込で電話連絡がないSMBCモビットを利用しましょう。

審査が不安なら成約率が高めなアイフル

| 融資時間 | 最短18分※ |

|---|---|

| 審査時間 | 最短18分※ |

| 金利 | 3.0~18.0% |

| 振込 | 24時間OK |

| 融資額 | 800万円以下 |

| 無利息期間 | 初めての契約なら最大30日間無利息 |

他のカードローンより新規成約率の水準が高い

LINEのチャットサービスですぐに質問できて疑問を解決できる

最短18分※で融資OK!業界最速で借り入れ可能

職に就いて間もなく年収が低い人や、審査に通過するか不安な人は新規の成約率が高めなアイフルを検討しましょう。

初めての契約なら最大30日間の無利息サービスがあり、最短18分※で借りられます。

アイフルは新規成約率(審査通過率)が他のカードローンよりも高い傾向があります。

申込数に対する実際の貸付数を表す割合。審査の通りやすさを判断する指標でもある。

大手の消費者金融が公表している月次データを元に比較すると、アイフルは新規成約率が特に高い傾向です。

主要なカードローン会社の月次データ

| サービス名 | 新規成約率 |

|---|---|

| アイフル | 37.8% |

| プロミス | 41.9% |

参考:2023年6月時点公表データ

月次データ | 財務情報 | アイフル株式会社、月次データ|当社について|SMBCコンシューマーファイナンス株式会社

アイフルに申し込んだ人の、約4割近くが成約している計算なります。

- お金を借りたいけどアルバイトだから年収が低い

- 転職をした後で今の職に就いてまだ半年である

上記のような理由で審査に不安があるなら、アイフルが向いています。

アイフルにも簡単な情報入力でわかる「借入診断」があります。申し込み前に一度シミュレーションしてみましょう。

最短20分審査で融資が可能!30日間金利0円で借りられるアコム

| 融資時間 | 最短20分※ |

|---|---|

| 審査時間 | 最短20分※ |

| 金利 | 3.0~18.0%※ |

| 振込 | 24時間OK |

| 融資額 | 1~800万円 |

| 無利息期間 | 最大30日間 |

契約から30日間は金利が無料で借りられる

カードローン会社の中で最多の利用者数

「3秒診断」で借り入れ前の仮診断が可能

土日祝日でも24時間の振込キャッシングに対応

今すぐお金を借りるためには、いかに審査時間が短いかが重要になります。

「最短20分審査※」とホームページに記載されていることから、アコムは業界の中でもトップクラスの審査スピードが特徴。

「3秒診断」で借入可能の結果が出たら、今すぐに申し込むのがおすすめ。

また初めてお金を借りる人の場合、人気の金融機関で借りる方が安心と思う人もいるでしょう。

アコムは三菱UFJフィナンシャル・グループの傘下企業で、150万2000件もの契約数を誇り、消費者金融の中で最も利用者数が多いです。

参考:アコムのマンスリーレポート、統計情報 |日本信用情報機構(JICC)指定信用情報機関

アコムの利用者が多い理由として、借り入れ前の簡易3秒診断や24時間対応の振込キャッシングなど、サービスが充実している点があります。

3秒診断を使って申し込み前に審査に通るかどうか仮診断ができる

アコムには、本当にお金を借りられるかどうかを申し込み前に診断できる「3秒診断サービス」があります。

3秒診断を選択して年齢・年収・他社借入状況を入力すると、すぐに画面に結果が表示され、借入できる可能性が高ければそのまま申し込むこともできます。

アコムは利用者が多いメリットから、過去のデータベースと照合する独自の審査を採用しており、3秒診断に通れば本審査でも審査通過の確率は高い※と考えられます。

アコムは唯一消費者金融の中でクレジットカードを発行できる

アコムは唯一消費者金融の中でクレジットカード(ACマスターカード)を発行でき、カードローンだけでなくクレジットカードのキャッシング枠を利用して借り入れする選択肢もあります。

ただし現在使用しているクレジットカードの利用状況によっては、ACマスターカードの審査に通りにくくなるので、審査が不安な方は最初からアコムのカードローンに申し込むのがよいでしょう。

アコムならクレジットカードとは違い、30日間の金利0円サービスを使えます。

契約日の翌日から無利息期間が適用されるので、申し込んで今すぐお金を借りたいと思っている人におすすめ!

カードローンはどこでも同じように思う方もいるかもしれませんが、特徴や金利の差などちょっとした違いがあるものです。

ここで一度金融機関の特徴をまとめたので、自分に合うカードローンはどこか探してみてください。

こんな方におすすめ!金融機関別一覧

| サービス名 | 特徴 |

|---|---|

| プロミス | ・利息を少しでも抑えたい人 ・スマホだけで近くのコンビニや銀行や提携ATMでお金を借りたい人 ・借り入れ時から無利息サービスを使いたい人 ・レディースキャッシングの利用を検討している女性 |

| アイフル | ・急いでいてとにかく早く借りたい人 ・現在安定した職に就いておらず、年収が低めの人 ・過去に消費者金融で延滞経験がある人 |

| SMBCモビット | ・親や会社にお金の借り入れがバレると困る人 |

| アコム | ・利用者が多く安心してできる借入先を探している人 ・クレジットカードも発行したい人 |

お金を借りる上で条件がある程度決まっている人は、登録不要でサイト内完結できる「カードローン診断」も試してみてください。

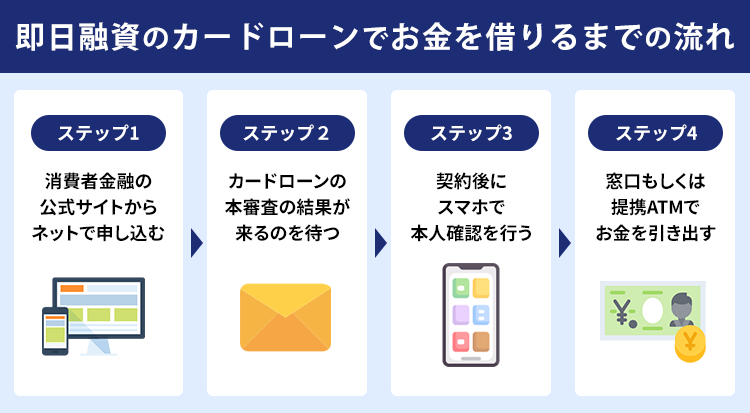

即日融資までの基本の流れ4ステップ!早くお金を借りるコツをチェック

即日融資のカードローンの基本の流れは以下のステップ。

- 消費者金融の公式サイトからWEBで申し込む

- カードローン本審査の結果が来るのを待つ

- 契約後、スマホで本人確認を行う

- 窓口または提携ATMでお金を引き出す

以下で借り入れの手順を解説していきます。

1.Webサイト(ネット)から申し込む

カードローンの申込方法は数多くありますが、中でもWeb申し込みが一番早いです。

ネット申し込み

店頭申し込み

電話申し込み

郵送申し込み

自動契約機や窓口に出向き、直接申し込んでも即日融資は可能。

ただし審査中は店舗で待たなくてはいけない上に、店舗によっては営業時間が限られます。スピード重視で早く借りたい時はネットで申し込む方が確実でしょう。

ネットであれば24時間365日受け付けていることが多く、その場で申し込みできて審査をすぐに受けられます。

ネットから申し込みコールセンターへ電話をして急いでいる事を伝えると、審査を優先してもらえる可能性があります。

最初から電話で申し込むとオペレーターに口頭で個人情報を伝えなければいけない手間が発生するため、必ずネットで申し込んでから電話をかけるようにしましょう。

2.本審査の結果を待つ

申し込みができたら、早くて30分程度で審査が終わります。

本審査では在籍確認が必ずあるので、即日融資を希望するなら勤務先で電話連絡を受けられるようにしておくのがベスト。

勤務先への電話を避けたい人は、在籍確認なしのカードローンを選択することもできます。

3.契約・本人確認

審査に通過したら契約を行うために返済方法の選択や本人確認を行います。

運転免許証

パスポート

個人番号カード(顔写真付きのもの)

健康保険証+「住民票」「公共料金領収書」「納税証明書」いずれか

※希望借入額が50万円を超える場合

※他社を含めた借入額が100万円を超える場合

- 源泉徴収票(最新年度のもの)

- 給与明細書+賞与明細書(直近2ヶ月分+賞与1年分)

- 市民税県民税額決定通知書(最新年度のもの)

- 所得証明書(最新年度のもの)

(いずれか1点)

会社員やアルバイト従業員などの「給与所得者」の方は、源泉徴収票や給与明細書で収入を証明するのが一般的です。

もしもこれらの書類を紛失してしまったなら「所得証明書」でもOK。所得証明書は住んでいる地域の役所で取得可能。

マイナンバーカードを持っている方であれば、全国のコンビニで取得できるのでぜひ活用してください。

借入額が50万円未満の方や、他社での借り入れがない方は本人確認書類だけで問題ありません。

50万円以上を借りたい場合は収入証明書が必要になります。収入証明書不要なカードローンに申し込みたい場合は、借入金額を50万円以下にしておきましょう。

本人確認書類に漏れがあると審査がやり直しになり、即日は難しくなる可能性があります。

契約の際に本人確認を正確に行うため、現時点で上記の書類があるかどうかを確認しておきましょう。

4.窓口または提携のATMへお金を引き出しに行く

プロミス・SMBCモビット・アイフルの場合はカードレスでの入出金ができるので、セブン銀行ATMですぐに取引が可能となります。

アコムの場合はカード受け取りが必要なので、自動契約機にてカードを発行した後にATMでお金を引き出せます。

ATMによって手数料や対応しているローン会社が変わるため、事前に確認しておくとよいでしょう。

今すぐお金を借りたい場合は消費者金融アプリを活用する

今すぐお金を借りたいときは消費者金融のスマホアプリで借りましょう。

消費者金融ごとの特徴をまとめて紹介しているので、チェックしてみてください。

| サービス名 | 借入 | 返済 | 対応ATM | 対応時間 | 特徴 |

|---|---|---|---|---|---|

|

|

◯ | ◯ | セブン銀行ATM ローソン銀行ATM |

セブン銀行:0:10~23:50 ※月曜日7:00~23:50 ローソン銀行:0:10~23:50 ※月曜日7:00~23:50 |

・申し込みから借り入れまで対応 ・会員向け優待サービス「アプリdeクーポン!」を利用可能 ・「Web-ID」「カード番号」「生体認証」の3種類のログイン方法に対応 |

|

|

◯ | ◯ | セブン銀行ATM ローソン銀行ATM |

セブン銀行:3:00~翌日2:00 ※土曜日3:00~23:00 ※日曜日7:00~24:00 ローソン銀行:0:00~24:00 ※月曜日7:00~23:00 ※土曜日0:00~23:50 ※日曜日7:00~23:50 |

・申し込みから借り入れまで対応 ・アイコンの着替えができて人目を気にせず利用可能 |

|

|

◯ | ◯ | セブン銀行ATM | 24時間(月曜日は7:00~23:59) | – |

|

|

× | ◯ | セブン銀行ATM | 0:10~23:50(月曜日は5:00~23:50) | 申し込みには非対応 |

消費者金融によって利用可能時間対応としているATMが異なります。

申し込みに対応できるアプリとできないアプリがあるため、対応しているか確認して申し込み先を選びましょう。

アプリからお金の借入を申し込めば、スマホの利用だけで当日の借り入れも可能です。

セブン銀行とローソン銀行がカードレスで現金を引き出せるスマホATMに対応しています。

スマホ完結できる新しいローンサービスで金利が抑えられる

スマホが普及した背景から、スマホ完結できる新しいのローンサービスが増えています。

スマホだけで完結できる新しいローンサービスについて、詳しく見ていきましょう。

| サービス名 | 融資時間 | 金利 | 限度額 | 無利息サービスの有無 |

|---|---|---|---|---|

| 最短即日借入可能 | 3.0%~18.0% | 5万円~300万円 | 最大100日間支払利息キャッシュバック | |

| 通常1日から2日で審査結果を連絡 | 3.0%~15.0% | 1,000円~20万円 | 初回利息分ポイント還元プログラム | |

| ・仮審査結果は最短60分 ・本審査の結果は最短翌日 |

1.59%~18.0% | 1,000万円まで | PayPay専用100日間無利息キャンペーン | |

| 最短即日融資 | 0.8%~15.0% | 10万円~1,000万円 | 初めての契約でPayPayポイント1,000相当をプレゼント | |

|

※サービス終了 |

― | ベーシックプラン:0% プレミアムプラン:15.0% |

ベーシックプラン:10万円 プレミアムプラン:50万円 |

― |

サービスによっては消費者金融よりも利息を抑えることができ、金利の優遇を受けることができたりも。

普段からよく利用するサービスがあれば、そのサービスから融資を受けることも検討してみましょう。

それぞれの借り方について、詳しく紹介します。

LINEポケットマネーは、スコアリングサービスである「LINEスコア」を元に金利や利用限度額が決まるシステムです。

LINEポケットマネーの利用条件は下記の通り。

契約時の年齢が満20歳から65歳までである

安定かつ継続した収入が見込める

学生や主婦でもアルバイトなどで安定した収入があれば申し込むことができます。

どんなときでも必要な時に借り入れができ、借り入れはLINE Payにチャージされる仕組みです。

返済はLINE Pay残高からの引き落としで、残高が足りない場合はLINE Payに連携している口座からチャージされ自動で引き落とされるため、手間がかかりません。

最短で即日融資のスピーディーな対応で、一連をLINE上で完結できる手軽なサービスです。

はじめて借入利用する人を対象に、契約日から100日目までに支払った利息を全額キャッシュバックするキャンペーンを行っています。

メルペイスマートマネーは、1,000円から20万円までの少額借入に対応したサービスで、利用条件は下記の通りです。

20歳以上70歳以下である

引き落とし用の銀行口座を登録している

本人確認が済んでいる

属性情報だけでは与信を受けづらい人も利用できるサービスを目指しており、審査の際にはメルカリの利用実績を含めて判断し、利用実績によっては利用できない場合もあります。

日常的にメルカリを利用していない方は、注意が必要です。

普段からメルカリを頻繁に利用している場合、利用実績によって金利が下がったり利用限度額が上がったりする可能性も。

売上金やポイントでの返済もできて、便利です。

メルカリアプリ内から申し込みをすると、審査が行われ、その後にメルペイ残高に入金されるという流れで借り入れができます。

一度審査に通れば何度でも借りることができるわけではなく、利用の都度に審査が行われる形式です。

メルカリアプリですべてが管理できるので、メルカリを頻繁に利用する方に向いています。

メルペイスマートマネーは、初回利息分ポイント還元プログラムを実施。

初回の利用には利息に当たる分をポイントで還元してもらえます。

審査結果が出るまで一般的に1日から2日、場合によっては3日以上かかるので、急いでいる場合には向いていません。

PayPayでお金を借りる場合、PayPayアプリ内の「お金を借りる」というアイコンからPayPay銀行のカードローンに申し込む仕組みになっています。

PayPay銀行でお金を借りる際の利用条件は下記の通りです。

申し込み時に20歳以上70歳未満である

仕事をしていて安定した収入がある(配偶者に安定収入がある人も可)

PayPay銀行の普通預金口座を持っている

一定の審査基準を満たし保証会社の保証を受けることができる

商品概要はPayPay銀行のカードローンと同様ですが、PayPay内の「お金を借りる」のアイコンから申し込みをすると「PayPay専用100日間無利息キャンペーン」が適用されてお得。

PayPay銀行のカードローンにはもともと30日間の無利息特約があるため、30日間は利息が発生しません。

キャンペーンの残りの70日間については、支払った利息がキャッシュバックされる仕組みです。

審査はPayPay銀行のカードローンと同様、本審査結果は最短翌日に出ます。

みずほ銀行とソフトバンクが共同で設立したJ.Scoreは、利用者の様々な情報を元に信用度や可能性をAIによってスコア化するサービスを提供しています。

AIスコアを元に融資を受けることができるサービスが「AIスコア・レンディング」です。

ジェイスコアの利用条件は下記の通り。

契約時に満20歳以上満70歳以下で国内に居住している

安定かつ継続した収入が見込める

AIスコアを元に融資の条件が決定される仕組みで、AIスコア1,000点が最高スコアです。

600点未満になってしまった人はAIスコア・レンディングが利用できません。

みずほ銀行と情報連携をすることで年1.5%金利が引き下げることができるため、みずほ銀行を利用している人はよりお得に借り入れすることができます。

初めて契約するとPayPayポイント1,000相当のプレゼントがあり、借り入れをせずに契約するだけでも特典の対象となります。

CREZITの特徴は「デジタルネイティブ向けのモバイルクレジット」という位置づけであり、5万円などの少額融資を受けたいときにスマホで受けられるところです。

ベーシックプランは金利が0円で借り入れが可能で画期的なサービスでしたが、現在は新規利用を停止しています。

ただし2021年10月19日にアコムと業務提携を行っており、今後新規サービスに期待が持てる状況です。

(参考:Crezit、アコム株式会社との『Credit as a Service (CaaS)』導入及び新規事業創出に向けた業務提携の協議に関する合意を締結)

コンビニの提供しているローンは特典が豊富!いつも利用するコンビニで24時間いつでも借入できる

コンビニが提供しているローンであれば特典が豊富なため、普段からよく利用するコンビニがある人は利用を検討してみましょう。

コンビニであれば誰にも知られず24時間いつでもATMでお金を借り入れできるメリットがあります。

| サービス名 | 融資時間 | 金利 | 限度額 |

|---|---|---|---|

| FamiPayローン | ― | 0.8~18.0% | ― |

| セブン銀行カードローン | 申し込み完了から2~4営業日 | 14.0%または15.0% | 10万円・30万円・50万円・70万円・100万円 |

| 「ローソン Ponta プラス」キャッシング | ― | 14.95%~17.95% | 5万円~10万円 |

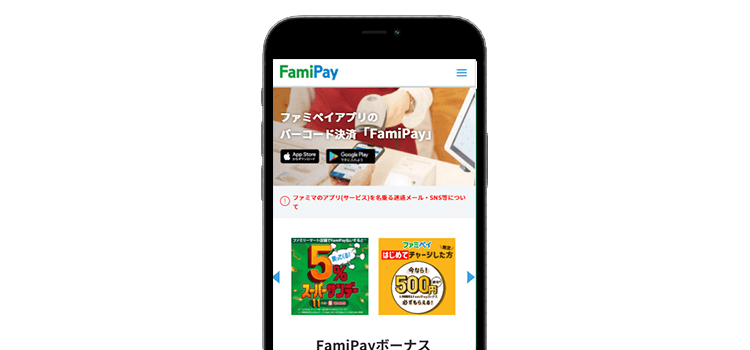

FamiPayローンはスマホアプリの「ファミペイ」だけで手続きが完結するローンサービスです。

ファミペイ残高へのチャージの他にも、銀行口座への振り込みも可能になっています。

ファミリーマートでの買い物や支払いが便利になるほか、日常生活で資金が不足している時にも便利に利用できます。

(参考:ファミリーマート/決済アプリに新機能「ファミペイローン」登場)

セブン銀行カードローンの特徴は、スマホアプリで取引ができるところです。

セブン銀行カードローンの利用条件は以下の通りです。

セブン銀行の口座を保持している

契約時に満20歳以上満70歳未満である

一定の審査基準を満たしていて保証会社の保証を受けることができる

外国籍である場合、永住者である

セブン銀行ATMまたはダイレクトバンキングサービスからのみの借入方法になりますが、借り入れや返済の手数料が時間帯や曜日にかかわらずかからないのがメリット。

セブン銀行ATMではアプリかキャッシュカードでの利用が可能で、ローン専用カードを持つ必要がないところも便利です。

ローソン銀行クレジットカード「ローソン Ponta プラス」のキャッシングは、5万円から10万円までの限度額で少額の借入に向いているサービスです。

申し込みの時点でキャッシング枠を付与していると、新規申し込みをしなくても借り入れができます。

ただしショッピング代金の支払いが遅延しているなどの理由がある場合は借り入れができなくなる可能性があるので、注意しましょう。

「ローソン Ponta プラス」は以下のようにメリットの多いカードです。

年会費無料

毎月10日・20日はローソンで最大6倍還元

どこで利用しても1%と高い還元率

ローソンやナチュラルローソンなどでは時間帯によって最大2%還元

Apple Payに対応

ローソンを頻繁に利用する方は、カードの作成を検討するのも手でしょう。

またアプリの利用と合わせて、今日中に借りたい人の味方になるのが「クレジットカードのキャッシング」です。

クレジットカードに付帯しているキャッシング枠を利用してお金を借りる

クレジットカードに付帯しているキャッシング機能の「キャッシング枠」を利用してその日にお金を借りることができます。

未成年でもお金を借りることができる唯一の方法

コンビニやATMで簡単にキャッシングできる

海外でお金を借りたいときもキャッシングが使える

即日キャッシングに対応した下記のようなクレジットカードなら、提携銀行のATMやコンビニですぐにお金を引き出すことができます。

| カードの種類 |

エポスカード |

セゾンカード |

ACマスターカード |

|---|---|---|---|

| 申込条件 | 高校生を除く18歳以上の方 | 高校生を除く18歳以上で 電話連絡可能な方 |

安定収入が見込める方※1 |

| 金利 | 18.0% | 12.0%~18.0% | 3.0%~18.0%※2 |

| 限度額 | 99万円 | 300万円 | 800万円※3 |

| 審査時間 | 最短30分 | 最短5分※デジタルカードの場合 | 最短20分※4 |

| 年会費 | 永年無料 | 永年無料 | 永年無料 |

| 即日受け取る方法 | インターネットで申し込み、 マルイ店頭での受け取りを選ぶ |

最短5分でデジタルカード発行ができる SAISON CARD Digitalを利用する |

自動契約機(むじんくん)で発行する |

※1 安定収入がある学生・パート・アルバイト・主婦も可

※2 キャッシング枠利用時の金利

※3 ショッピング枠とキャッシング枠の合計

※4 申込時間や審査により発行が難しい場合あり

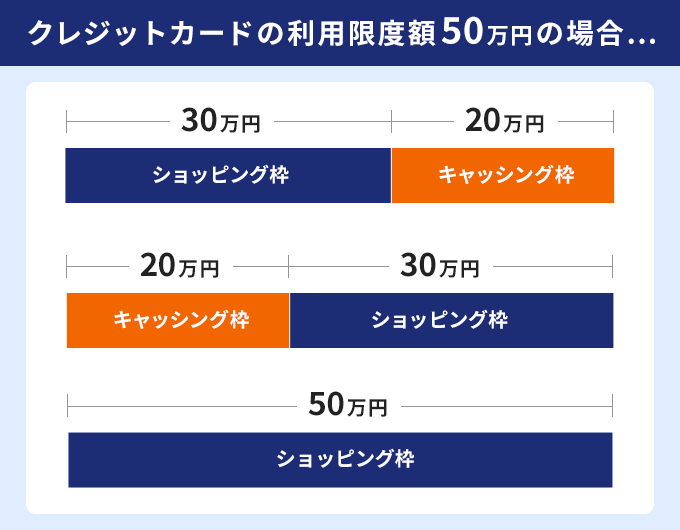

クレジットカードはショッピング枠の利用に合わせてキャッシングできる額が決まる

クレジットカードには「ショッピング枠」と「キャッシング枠」があり、カード全体の限度額とショッピング枠での利用額に合わせて、キャッシングの借り入れ限度額が決まります。

ショッピング枠の利用が多いと、現金をキャッシングできる額も減ってしまい、お金を借りるのであればカードローンが自由度は高いといえます。

なお、現在持っているクレジットカードでキャッシング枠を申し込んでいない場合、即日の借り入れは難しくなります。

信販系カード会社が取り扱うローンサービスでお金を借りる方法

クレジットカードを発行している中でも、信販系のカード会社は、キャッシングと別で独自のカードローンのサービスを提供しています。

カード会社が取り扱うカードローンの例

| カード会社 | サービス名 | 金利 |

|---|---|---|

| 株式会社ドコモ・ファイナンス | VIPローンカード | 1.5~17.8% |

| 株式会社ジェーシービー | JCB CARD LOAN FAITH | 4.4~12.5% |

| 株式会社オリエントコーポレーション | カードローン「CREST」 | 4.5~18.0% |

| 三菱UFJニコス株式会社 | ローンカード | 6.0~17.6% |

| 株式会社クレディセゾン | MONEY CARD | 8.0~15.0% |

クレジットカードに付帯するキャッシングと異なるところは、「金利」と「付帯サービス」です。

カード会社が発行していますが、カードローン専用のため、クレジットカードとしての利用はできません。

ローンの特性を踏まえると、カード会社によってはクレジットカードに付帯しているキャッシング利用よりも、ローン専用カードを利用した方がお得になる場合があります。

元から借り入れをする予定があるなら、クレジットカードではなく、カードローン専用のサービスへの申し込みがお得です。

ただしカードが手元にないとお金を引き出すことが難しく、即日融資ができないところには注意が必要です。

銀行カードローンでお金を借りると金利負担が抑えられる

消費者金融よりも金利の上限を抑えてお金を借りたい場合は、銀行カードローンを選びましょう。

消費者金融と比べると、金利の上限が低めに設定されており金利負担を軽減できます。

銀行カードローンで借りる2つのメリット。

少額融資なら消費者金融よりも金利の上限を抑えてお金を借りることができる

普通預金口座を持っていれば面倒な手続きを省略して借りることができる

消費者金融と金利の上限を比較すると、年3.4~4.5%近くの差があることがわかります。

国内にある銀行のカードローン金利

| 銀行名 | 金利 |

|---|---|

| 三菱UFJ銀行「バンクイック」 | 年1.8~14.60% |

| 三井住友銀行カードローン | 年1.5~14.5% |

| みずほ銀行カードローン | 年2.0~14.0% |

| りそな銀行カードローン | 年3.5~13.50% |

10万円を30日間借りる場合、低金利であるりそな銀行と金利18.0%である消費者金融を比較すると300円程度の利息の差になります。

借入額や借入期間によっては1万円以上の差が出てしまうため、わずかな差であっても金利を抑えてお金を借りた方が確実にお得です。

口座を開設していなくても24時間いつでも申し込める「バンクイック」

銀行での借り入れを検討しているなら、大手である三菱UFJ銀行が取り扱う「バンクイック」を選びましょう。

メガバンクでありながら、金利は14.6%と消費者金融よりもお得でさらにWebでの申し込みにも対応。

店舗にわざわざ赴く必要がなく、三菱UFJ銀行の口座を開設していなくても、誰でも24時間Webから申し込むことができます。

全国の三菱UFJ銀行だけでなく、セブン銀行やローソン銀行、E-netのATMで借り入れや返済が可能。提携ATMの利用手数料は無料で、非常に便利に利用できます。

※普通預金口座がない場合でも、オンラインで本人確認をされた場合WEB完結が可能です。ただし、ご契約後にローン専用カード等が自宅に郵送されるため、郵送物が届いて困る場合はローン契約機でローン専用カード等を受け取り、またはカードレスを選択しましょう。

口座は必要だが便利に使えるみずほ銀行カードローン

みずほ銀行カードローンは、申し込みの際に口座が必要なサービスです。

カードローンと口座の同時申し込みもできます。

年14.0%※と金利は低く、キャッシュカードでの借り入れとローン専用カードでの借り入れが選択できて便利。

※ 住宅ローンのご利用で、本カードローンの金利を年0.5%引き下げます。引き下げ適用後の金利は年1.5%~年13.5%です。

希望に合わせて以下の2つのサービスが利用できる「スイングサービス」にも申し込むことができます。

- 自動融資サービス

- 自動振替サービス※

※一部の銀行ATMで利用可能

自動融資サービスとは、公共料金の引き落としなどに普通預金口座の残高が不足した際、自動的にカードローンから融資を受けるというサービスです。

自動振替サービスとは、カードでカードローン口座に入金して残高がプラスになったそのプラス分を自動的に普通預金口座に入金するサービスで、以下のATMに対応しています。

みずほ銀行ATM

イーネットATM

ローソン銀行ATM

みずほ銀行でクレジットカード代金や公共料金の支払いをしている方に便利。

ただし銀行は、消費者金融のような無利息サービスを設けていません。

借りたい金額によっては消費者金融で借りて、無利息期間中に返済してしまう方がお得になることもあります。

10万円を銀行と消費者金融から借りて、2ヶ月かけて完済した例を見てみましょう。

| 金融機関 | 金利(実質年率) | 総利息額 |

|---|---|---|

| 消費者金融A社 | 18.0% | 0円(60日間無利息サービス利用時) |

| 三井住友銀行 | 14.5% | 2,383円 |

| りそな銀行 | 13.5% | 1,690円 |

※総利息額は実際にかかる利息と違うことがあります。

消費者金融で60日間無利息サービスを使って借りたと想定した場合、金利が低い銀行で借りた方が利息は多い計算に。

人によって消費者金融で借りた方が銀行で借りるよりも損をしないとわかります。

借りる目的があるなら銀行の方が借りやすいことも

銀行ではカードローン以外に目的別のローンを設けているため、借りる目的が明確な場合は審査に通りやすいというメリットがあります。

車の購入に使用するマイカーローン

結婚式や前撮り費用で使用するブライダルローン

授業料や入学金の費用に充てる教育ローン

家具の購入、旅行資金などに使えるフリーローン

銀行ローンは即日の融資に対応していないので注意

現在、銀行カードローンは即日融資に対応していません。

2017年までは消費者金融と同じようにスピード審査をうたっている銀行が多数あったものの、2018年から下記の理由で廃止されました。

即日融資の取りやめは、借り手の情報を警察庁に照会する仕組みを導入して、暴力団員ら反社会的勢力との取引排除を徹底するのが狙い。運用が始まれば、融資審査には数日かかるようになるという。

「即日融資」を停止、銀行カードローン縮小へ ? 産経ニュース

銀行でお金を借りると最短で翌営業日、長いと1ヶ月程度かかります。

すでに銀行口座を開設していたとしても、即日融資は難しいです。

銀行カードローンには大きく分けて3種類、メガバンク・地方銀行・ネットバンクがあり、大手並に借入条件が良い地方銀行が増加してきています。

特に関東圏に在住している人は、地方銀行の利用で金利や審査面で優遇してもらえることも。

| 商品名 | 金利(実質年率) | 申込対象 |

|---|---|---|

| 横浜銀行カードローン | 年1.5~14.6% | 神奈川県全域、東京都全域、または群馬県(前橋市、高崎市、桐生市)に在住または在勤されている方 |

地方銀行の良いところは、最寄りで該当するATMを利用すれば手数料が無料になるところ。

最寄り駅にATMがあれば、手数料無料で借入・返済でき、最近ではコンビニでの借入や返済にも対応している地方銀行が増えています。

月々の返済額は約2,000円と低めの設定で、口座がなくても申し込むことができる手軽さも。

地方銀行でありながら、直接赴くことなく最短で翌日に審査結果がわかるところも増えてきています。

また、どうしても銀行でお金を借りたい場合、メガバンクや地方銀行ではなく、ネットバンクで借りるのも一つの選択肢です。

ネットバンクはお金を借りる5つのメリットがあり最短翌日も可能

ネットバンクのカードローンは主に5つのメリットがある借入方法です。

金利がメガバンクに比べてさらに低い

24時間借入できて、いつでも振込してもらえる

借り入れでポイントやマイルが貯めることができる

振込や引き出し手数料が無料

楽天銀行なら入会特典がもらえる

店舗を持たないネット銀行は、メガバンクと比較すると融通がききやすい傾向です。

ネットバンクであれば最短翌日の借入も可能です。

一般的な銀行よりさらに低金利で、ポイントやマイルが貯まるのはネット銀行ならではの特徴。

特に下限金利が安く、まとまったお金を借入する予定の人や、長期的に借りる予定がある人はネットバンクの利用をおすすめします。

主要ネットバンクの金利まとめ

| ネットバンク | 金利(実質年率) |

|---|---|

| 楽天銀行スーパーローン | 1.9~14.5% |

| ソニー銀行カードローンMONEYKit | 2.5~13.8% |

| イオン銀行カードローン | 3.8~13.8% |

| 住信SBIネット銀行カードローン | 1.59~14.79% |

ネットバンクが金利を安くできる理由は、実店舗がないという業務形態にあります。

申し込みから借入、追加融資、相談などすべての手続きがネット受付になっているため、店舗の維持費や人件費がかかりません。

他にも、Web明細でコスト削減できていることやネット広告の利用で広告費がかからないといった要素もあります。

ネットバンクで借りるならキャンペーンが豊富な楽天銀行スーパーローン

楽天銀行スーパーローンは、できるだけ早くお金を借りたい方におすすめの借入方法です。

スマホのみで申し込みが完結し、楽天会員ならば手軽に簡単に申し込みできます。

キャンペーンが豊富である点も魅力的で、特に30代〜50代の人に人気のサービスです。

楽天銀行のキャンペーン内容は申し込みページで確認が可能です。

※楽天会員以外でも申し込みすることができます。

定期貯金などの担保を持っていない方は、低金利のろうきんがおすすめです。

ろうきんは非営利の金融機関で低収入でもお金が借りれる

銀行よりも低い金利でお金を借りられる

年収が150万円を超えているなら低収入でもお金を借りられる可能性がある

アルバイトをしている学生やパート主婦でも融資が可能

ろうきんなら銀行よりもさらに低い金利でお金が借りられる方法です。

営利を目的としている消費者金融や銀行とは異なり、ろうきん(労働金庫)は労働組合員が共同運営しているので、低金利での融資が可能。

審査で金利が決まる消費者金融とは異なり、ろうきんは組合員かどうかによって金利や保証料、割引内容が変化します。

また、親の同意があれば未成年でも融資を受けられるのはろうきんならではの特徴。

年収が150万円以上で申し込めるので、アルバイトで月12万5,000円稼いでいれば、融資を受けられる可能性はあります。

一方で、営利目的でない分審査が厳しく、仮審査と本審査の2段階で審査が行われます。そのためお金が手元に入るまでに2週間程度かかると思っておきましょう。

ろうきんと同じく営利を目的としない金融機関に「信用金庫」があります。

信用金庫は銀行より低金利で中小企業やフリーランスでも審査に通りやすい

銀行よりもやや金利が低い

個人事業主やフリーランスも借りやすい

ろうきんと同じく営利を目的としない金融機関に信用金庫があります。

取り扱うローンの種類は銀行ローンとほぼ同じですが、銀行とは違い営利目的としていないため低金利で借りられるのがメリット。

信用金庫の経営理念が「地域社会の発展への貢献」とあるため、中小企業やフリーランスの人でも審査に通りやすい点も特徴のひとつです。

信用金庫がある対象の地域でしか借り入れができない、会員になる必要があるといった条件はありますが、低金利で借りたいなら候補として考えてみてもよいでしょう。

ただし信用金庫では申込後の審査に2ヶ月ほどかかる場合も。即日融資を希望している人には向いていません。

ろうきんや信用金庫と似た機関にJAバンクがあります。JAは組合員であればろうきんよりも1週間ほど早くお金を借りられます。

JAバンクはすでに組合員の人なら1週間ほどでお金を借りられる

銀行よりも金利が低い

JA会員だと借りられる

親の同意があれば未成年でも借入可能

JAバンクはすでに組合員の人なら1週間ほどでお金を借りられる低金利が特徴の方法です。

JA(農業協同組合)は主に農業従事者に対してお金を貸し出しています。

約3.0~10.0%と低金利なため、少しでも金利を抑えてお金を借りたい人におすすめです。

ただしJAバンクでお金を借りるとしたら、組合員になる必要があります。

准組合員:非農業従事者でJAに出資金を支払っている人

JAでお金借りると低金利で借り入れできる理由は資金繰りの仕組みにあります。

JAでは組合員から集めた出資金を元手に融資や運用を行っています。

営利目的として設立された組合ではないため、組合員の信頼により低金利で貸し出せるわけです。

注意したいのは、JAは地域によって金利が異なる点。

組合員の出資を元に資金繰りが行われるので、組合員の数や出資額により貸し出し状況が変わります。

自分が住んでいる地域のJAバンクのみで借りられるので、借り入れを検討している人は最寄りのJAバンクの金利を確認してみましょう。

地域によってはネットバンクと変わらない金利となることもあります。

またJAバンクには下のようなデメリットもあります。

営利目的ではないため審査が厳しめ

借り入れ完了までに1週間ほど時間がかかる

非組合員だと加入から始めなければいけない

すでに組合員の人は1週間ほどでお金を借りられますが、そうでない人はまず組合員になるところから始める必要があります。

農業従事者でない場合は加入のための出資金(1万円以上)が必要なので、今すぐお金を借りたい人には大変な出費です。

出資金を出して加入したものの審査に通らず融資を受けられないケースも考えられるので、農業従事者以外は慎重な判断が必要です。

ここまでの方法であれば、審査に通りさえすれば比較的お手軽にお金を借りられます。

面倒な手間なく最短で借りたい人に最適の方法だといえるでしょう。

無職で審査に通れない人が審査不要でお金を借りられる4つの方法

消費者金融や銀行での借入には、審査が必要です。

というのも借入は金融機関が肩代わりして貸している状態で、返済能力がない人にお金を貸すと返済してもらえないリスクがあるためです。

そんな中でも、審査なしでお金を借りられる方法があります。

質屋でお金を借りる

生命保険の契約者貸付

郵便局(ゆうちょ銀行)の自動貸付

暗号資産を担保に借りる

上記4つの方法はすでに担保となるものがある借入方法なため、審査なしでお金を借りられます。

それぞれ詳しく見ていきましょう!

審査に通るかわからない、審査なしで手軽に借りられる方法を探している人なら、質屋に質入れする方法があります。

1~3万円ほどの少額を借りたい人は手元の商品を質屋に持っていけばすぐに借りられる場合もある

1~3万円ほどの少額を借りたい人は、質屋に手元にある商品を持っていくことで、すぐに借りられる場合もあります。

質屋でお金を借りるには担保としてブランド品や電子機器を預けることで、現金を借りられます。

通常の買取業者は商品を買い取って終了しますが、質屋の場合は、借りたお金を返済することで商品が手元に戻ってくる仕組みとなっています。

質屋のメリットは、商品さえあれば審査なしで最短30分後には現金が手に入ること。

質入れできる商品を持っていなければいけませんが、商品さえあれば消費者金融で借りるほどの早さで現金が手に入ります。

商品の買取金額の8割ほどの金額が借りられるのが一般的。

仮にバッグが15万円で買い取ってもらえる場合、12万円までしか借りることはできません。

生命保険の契約者貸付制度なら審査なしで即日借りられる可能性がある

現在、生命保険に加入している人のみ借りられる

対象となるのは解約辺戻金のある積立保険

借りるための審査は一切なし

大手保険会社なら最短2分で借りられる

生命保険の契約者貸付制度なら審査なしで即日借りられる可能性があります。

生命保険に加入している人なら、契約者貸付制度を利用することで最短2分でお金を借りることができます。

契約者貸付制度を利用するうえで資金となるのは、生命保険の解約時に返ってくる解約返戻金です。

自身で積み立てたお金が担保になり、審査がいらないためメリット。

審査不要に加え、個人情報を新規で登録する必要もないため、保険会社によっては最短2分で借入することもできます。

契約者貸付制度がある代表的な保険会社は次のとおり。

急にお金が必要になった時、生命保険を解約して資金を作る人もいる中で、契約者貸付制度を利用することで解約しなくて済むのもメリット。

積立型保険は早期解約すると元本割れして損をしてしまう可能性があるため、契約者貸付制度を利用してお金を借りながら契約も継続したいところです。

また融資を受けることができるのは、自分の解約払戻金の範囲内になります。

生命保険は、契約者貸付を利用してお金を借りる以外にも、積立配当金や据置祝い金などが必要なときに出金できる仕組みがあります。

保険を契約したばかりで積立額が少ないと借りることができない可能性もあるので、もう一度契約内容を見直してみましょう。

契約者貸付制度は保険会社によりますが解約返戻金の70%~90%以内が上限です。

返済方法は一括や分割、余裕のある月、ない月など契約者がある程度自由に決められるのが特徴。

ただし、返済期限が長くなれば、支払う利息も上がるため注意が必要です。

融資スピードではなく金利の低さを重視するのであれば、ゆうちょやJAなどの選択肢も出てきます。

ゆうちょやJAには、未成年が借りられる方法もあります。

ゆうちょ銀行の貯金担保自動貸付は貯金している人のみお金が借りられる

ゆうちょ銀行の定額貯金や定期貯金を担保としてお金を借りる方法

定額貯金、定期貯金利用者のみ利用できる

金利がどこよりも低い

ゆうちょ銀行で定額貯金もしくは定期貯金をしている人であれば、貯金担保自動貸付を利用できます。

自動貸付とは、ゆうちょ銀行のATM利用で残高を超えてお金を引き出した時に、自動的に借りたことになる方法のことです。

自動貸付は金利の低さが最大のメリット!

現在の条件だと、定額貯金の場合は0.26%、定期貯金の場合は0.51%となります。

(参考:金利一覧|ゆうちょ銀行)

年利18%の消費者金融で借りるとすると、月利は1.50%。

一方で自動貸付(定期貯金担保の場合)であれば月利は0.0425%となり、10万円借りるとすると、単純計算で月々の利子は1,458円の差になります。

1年続くと18,000円の差になるということなので、ゆうちょの金利がいかに安いかがわかります。

自分の定額貯金(定期貯金)を担保にするため審査は不要で、申し込めばすぐに自動貸付を適用することができるのもメリット。

普段と同じようにお金を下ろしたり、預け入れする感覚で利用できるので麻痺してしまいがちですが、期限内に返済できないと定額貯金(定期貯金)は解約されてしまうので注意しましょう。

なお自動貸付は、ゆうちょ銀行だけでなく普通の銀行でも借りることができる制度です。

ただし、ゆうちょよりも金利が高いところが多いため、各機関の公式サイトでチェックしてみるといいでしょう。

株式の権利を持ったまま証券担保ローンでお金を借りられる

株を保有している人なら、株式の権利を持ったまま証券担保ローンでお金が借りられます。

証券担保ローンとは、保有している株を担保にお金を借りる方法のことです。

他のローンよりも低い金利で借りられることが多く、株も持ち続けることができます。

証券担保ローンの金利の例を見てみましょう。

大手証券会社の証券担保ローン金利

| 証券会社名 | 金利 |

|---|---|

| 野村証券 | 年1.5% |

| 大和証券 | 年1.9%~3.95% |

| 東海東京証券 | 年2.5%~5.0% |

証券会社によって借りられる金額が異なりますが、担保である株式の50%から70%まで借り入れができるのが一般的です。

株式の価格の変動で担保評価額が融資金の70%を下回ると担保である株式が売却される、追加となる担保が求められるなどのルールがある証券会社もあります。

一般的には返済期日は決められておらず、随時返済するのが基本です。

あらかじめ内容をしっかりチェックして、借り入れをするか決めましょう。

暗号資産(ビットコイン)を担保にお金を借りる「デジタルアセット担保ローン」

暗号資産(ビットコイン)を担保にお金を借りるやり方が、新しく誕生した「デジタルアセット担保ローン」です。

大和証券グループ本社とクレディセゾンのグループ会社であるFintertechがもともと事業者向けに提供していたローンですが、2021年11月を皮切りに個人向けに提供を開始しました。

暗号資産(ビットコイン)を持っている人が利用できるサービスで、暗号資産を担保にして日本円の融資を受けられます。

デジタルアセット担保ローンの詳細

| 対象者 | 個人 |

|---|---|

| 金利 | 年4.0~8.0% |

| 融資上限 | 200万~5億 |

| 用途 | 原則自由 |

| 契約期間 | 1年 |

デジタルアセット担保ローンの特徴は、上限8.0%の低金利で借りられる点と、暗号資産での返済も可能な点。

暗号資産を担保とするため、値上がりによって追加の借り入れも可能で、さらに担保としている暗号資産の価値が上がったらビットコインでの返済もできます。

契約にあたっての簡易審査は必要ですが、契約後は最短3営業日で借りられるのもポイントです。

総量規制の対象になりますが、最大5億円まで借りることも可能です。

暗号資産を持ちながら日本円を借りられるメリットはありますが、暗号資産の時価評価額が基準以下になった場合、担保としている暗号資産から返済に充当されていくため注意が必要です。

審査に通過できなかった人は中小消費者金融に申し込もう

アコムやプロミスなどの大手消費者金融で過去に審査を通過できなかった人は、いわゆる街金といわれる、中小消費者金融なら審査に通る確率が上がります。

中小消費者金融は地域密着型の会社が多く、利用者を獲得しようと審査の難易度を下げてしているためです。

大手消費者金融の審査で落ちた人を顧客としているところも少なくありません。

審査に通りやすい一方で、違法なやり方で営業をしている金融会社が紛れているという危険な側面もあります。

安全な消費者金融を見定めるには、金融庁の「登録貸金業者情報検索サービス」で正式に登録されている業者か確認しましょう。

代表的な中小消費者金融

| 消費者金融名 | 利息(実質年率) | 融資額 | 融資までの期間 |

|---|---|---|---|

| ベルーナノーティス | 4.5~18.0% | 1~300万円 | 即日 |

| しんわ | 7.0~18.0% | 1~1,000万円 | 即日 |

| フクホー | 7.3~20.0% | 5~200万円 | 即日 |

| フタバ | 14.959%~17.950% | 10~50万円 | 即日 |

| セントラル | 4.8~18.0% | 1~300万円 | 即日 |

| キャレント | 7.8~18.0% | 1~500万円 | 即日 |

| キャネット | 15.0~20.0% | 5~300万円 | 即日 |

中小消費者金融は即日融資してくれる会社が多いため、緊急でお金を借りたい人におすすめの方法です。

ただし大手消費者金融や銀行と比較して、金利が高い傾向にあるので注意しましょう。

中には「貸金業法」で定められている上限の20%に達するところもあります。

大手消費者金融の金利は高くても18%前後。たった2%の違いでも、30万円借りて60日後の返済の場合、利息だけで1,000円の差が出ます。

過去に返済の延滞があったり、収入が安定していなかったりして審査に通りにくい人以外は、利息の支払いが原因で圧迫されてしまう可能性があるため、見極めが重要です。

担保や契約などの条件付きでお金が借りられる機関を紹介しましたが、担保がなく、審査にも通らない方は国や自治体の融資制度で借りるのもおすすめです。

生活福祉資金貸付制度なら無職や低収入でどこからも借りられないときでも国からお金が借りられる

公的融資の「生活福祉資金貸付制度」を利用すれば、失業中で無職の人や低収入の人など、どこからもお金を借りることができない場合でも、国からお金を借りられるかもしれません。

貸付対象

低所得者世帯 必要な資金を他から借り受けることが困難な世帯(市町村民税非課税程度) 障害者世帯 身体障害者手帳、療育手帳、精神障害者保健福祉手帳の交付を受けた者等の属する世帯 高齢者世帯 65歳以上の高齢者の属する世帯

低収入の世帯が対象になっている制度なため、低利子の年利1.5%で借りられるのがメリット。また保証人がいれば無利子で借りることができます。

生活福祉資金貸付制度は4種類あり、それぞれ据置期間(利子のみの支払いで良い期間)と利用限度額が違います。

- 総合支援資金:生活が困難な時に借りられる資金。住居入居費や家賃、公共料金の建て替え費用など。

- 福祉資金:負傷や疫病による生計維持費、介護サービスに必要な経費など。

- 教育支援資金:入学、就学に必要な費用

- 不動産担保型生活資金:高齢者世帯に所有している不動産を担保として借りられる資金

市町村の社会福祉協議会に当てはまる資金の申し込み方法を相談すれば、簡単に誰でもお金を借りることができます。

低収入世帯が対象ですが、あくまでも国からお金を借りる制度なので、返済義務があるところは心がけておきましょう。

借りるには審査を通過する必要があり、返済の余地があると認められた世帯のみ、制度を利用できます。

国の財源が資金になるため入念に審査が行われ、貸付を受けるまでは申し込みから1ヶ月程度かかります。

ただし福祉資金である「緊急小口資金」のみ、1週間もかからず融資を受けることができる制度です。

国からお金を借りる方法はたくさんあるため、自分が利用できる制度をチェックしてみましょう。

限度額10万円で無利子保証人なしで借り入れできる緊急小口資金

緊急小口資金は、その名前のとおり緊急でお金を要する場合に借りられます。

- 事故で急に医療費がかかってしまって、お金を借りたい

- 会社の倒産や失業で収入がなくなってしまった

- 生活に困窮しており、公共料金や税金を滞納してしまっている

上のような場合に申請でき、最短5日でお金を借りられます。

小口資金なので限度額は10万円で、無利子、保証人なしで借り入れ可能です。

金融機関で融資を受けることができず、どうするべきか迷っている方におすすめの方法です。

つなぎ資金は生活保護や生活福祉資金貸付制度などの公的給付(公的貸付)を受けるまでの臨時融資

つなぎ資金は、生活保護や生活福祉資金貸付制度などの公的給付(公的貸付)を受けるまでの臨時融資となっています。

失業によって住居をなくし、車中生活やネットカフェで生活をしているような緊急性の高い人の場合は、臨時特例つなぎ資金貸付制度で借り入れできます。

こちらも無利子で限度額は10万円までとなっており、公的給付や貸付を受けられる証明書を持っていれば、審査に通っていることになるため、その日にお金を借りることができます。

また失業中で職業訓練を受けている人は、「求職者支援資金融資」も受けることができる可能性があります。

教育費や養育費に困っている母子家庭が融資を受けられる「母子父子寡婦福祉資金貸付金制度」もあるため、給料が減少して生活が困窮している世帯はぜひ利用してみましょう。

金融機関の審査に落ちてしまい、さらに生活福祉資金貸付制度の審査にも通らないと予想される方は、最終手段でマイクロファイナンスを検討してみてください。

少額借りるならマイクロファイナンスの選択肢もあり

マイクロファイナンスとは、公的貸付の利用もできず、消費者金融の審査にも通らない多重債務者や困窮者を対象に貸付を行う非営利団体の総称です。

もともとは発展途上国の貧困層に向けて設立されたサービスでしたが、日本でもマイクロファイナンスを扱う団体が増加しています。

低金利でお金を借りられたり、審査に通りやすかったりする一方で、借りることができる地域が限られているデメリットはあります。

主要なマイクロファイナンス

| 名称 | 地域 | 金利(実質年率) |

|---|---|---|

| 生活サポート基金 | 東京都・神奈川県・埼玉県・千葉県 | 12.5% |

| グラミン日本 | 東京都の一部 | 6.0% |

| グリーンコープ生協 | 福岡県・熊本県・大分県・山口県・長崎県・鹿児島県・佐賀県 | 9.5% |

| 消費者信用生活協同組合 | 岩手県・青森県 | 9.1~10.95% |

| NPOバンク | 全国に点在 | 1~5% |

いずれも生活再建が融資の目的であるため、金融機関での借入が難しい人でも借りることができるのが最大のメリットです。

特に関東圏に住んでいる人は生活サポート基金を利用することで、金融機関よりも低い金利でお金を借りることができます。

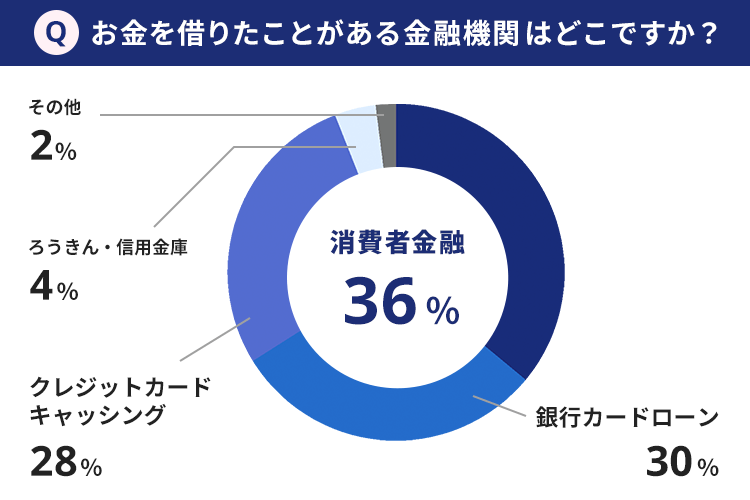

お金を借りるおすすめの方法は?職業や年齢を加味した最適な方法をアンケート調査

今回、借入方法を調査するに際して、実際にお金を借りたことのある人にアンケート調査を実施しました。

お金に関する問題は周りにも相談しづらいため、どのサービスを利用して借りるのがおすすめなのか知りたい人も多いはず。

実際に金融機関でお金を借りたことのある人は、以下のような方法を利用していました。

- 消費者金融(大手・中小)

- 銀行カードローン

- クレジットカードのキャッシング

- ろうきん・信用金庫のカードローン

- ゆうちょ銀行の自動貸付

この中で、最も利用者が多かったのは消費者金融でした。

大手消費者金融を利用した人の割合が36%で、全体で1番多い割合となっています。

お金を借りるなら消費者金融と考える人が多く、会社員は特にはじめから消費者金融だけを頼っている傾向がみられました。

お金を借りる状況には、周りにバレたくない、早急に借りる必要がある、というような背景があるようです。

次に割合が多かったのが、銀行カードローンでした。メガバンクではなくネットバンクを利用している人が多く、銀行カードローンでも手軽さを求める人が増えていることがわかります。

その他には、クレジットカードのキャッシング、ろうきんや信用金庫のカードローン、銀行の自動貸付などの借入方法が挙げられていました。

ここからは職業や年齢を加味して借りることができるサービスを紹介していきます。

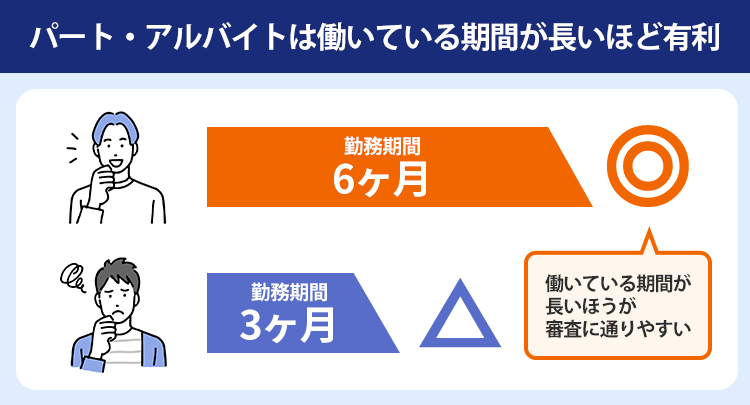

お金を借りたいなら勤務期間が長ければ審査に通りやすい傾向がある

パート・アルバイトは長い期間働いている人ほど審査に通りやすい傾向が見られます。

借り入れをする際、申し込み条件に「安定した収入がある人」という条件が設けられていますが、安定した収入がある人とは年収が高い人ではありません。

安定した収入があると認めてもらうためのポイントは、以下の通りです。

- 毎月同じくらいの金額を得ている

- 継続した収入がある

ローンの返済は、月1回が多いです。

借入先によっては35日ごとなどサイクル制の返済方法を適用しているケースもありますが、どんな返済方法であっても定期的に返済をしなければいけません。

返済を定期的にするには1ヶ月だけ収入があればいいのではなく、完済するまで継続的な返済ができる必要があります。

短期のパート・アルバイトを繰り返している人の場合、収入が多い月もあれば収入がない月もあり、毎月同じくらいの金額を得ているとは言えません。

収入がない月は返済が難しくなるため、毎月同じくらいの収入を得ていなければいけません。

パート・アルバイトの借り入れは働いている期間も大事

パート・アルバイトは短期で辞めるケースもあるため、今後も継続して働く可能性の高さも重要なチェックポイントです。

長い期間働き続けているパートやアルバイトであれば短期雇用ではなく、この先も仕事を続ける可能性が高いと判断できるため、審査に通過しやすくなります。

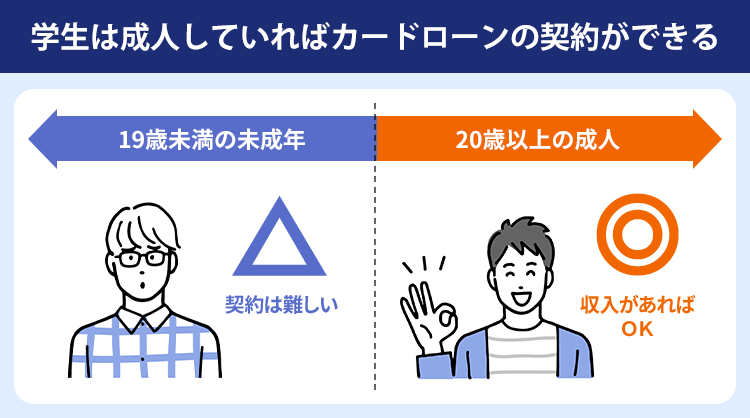

また学生がお金を借りる場合は、成人かそうでないかで借りることができるところが大きく変わります。

学生でも成人で収入があるならカードローンの契約可能でお金を借りれる

学生でも成人していればカードローンの契約が可能で、お金を借りられます。

消費者金融や銀行のカードローンでは、申し込みの年齢を20歳以上に設定しているところがほとんどであるため、親の同意があっても未成年は契約が難しくなります。

もちろんアルバイトで働いていたとしても安定した収入がなければ、カードローンの審査に通るのは難しいですが、現時点で収入があるなら借入できる選択肢が広がります。

親の同意があれば未成年は10万まで学生ローンで借りられる

未成年でも親の同意があれば10万円まで、学生ローンでお金が借りられます。

大手消費者金融や銀行カードローンに未成年は申し込みできないため、借りられるところが限られてきます。

それでも未成年であると全く借りられないわけではありません。

貸金業を学生向けに展開している学生ローンの中には、親の同意があれば未成年でも借りられるケースも。

ただし未成年の場合は、多額の借り入れは返済能力がないと判断され、限度額を10万円などの少額にされるケースが一般的です。

親の同意が必要なので、親にバレずにお金を借りるのは難しいと考えておきましょう。

学費を借りたい学生は教育ローンと奨学金で借りられる人は異なる

高校や大学の学費を借りたい学生は、教育ローンもしくは奨学金で借りる方法がありますが、借りられる人が異なります。

学費のためとなると多額のお金を借りる必要があるので、比較的金利が低いところで借りるのが将来的な負担をおさえるコツ。

奨学金と教育ローンの違いを比較してみました。

奨学金と教育ローンの違い

| 種類 | 奨学金 | 国の教育ローン |

|---|---|---|

| 借りられる人 | 学生本人 | 親 |

| 利子 | 無利子または低利子 ※在学中は無利子 |

年1.68% ※在学中も利子が付く |

| 審査基準 | 学生の学力や親の収入 | 親の収入 |

| 借入時期 | 予約採用:高3の春 在学採用:春または秋 |

いつでも受付可能 ※目安は資金が必要な時期の2~3か月前 |

| 返済時期 | 卒業後 | 借入月の翌月から ※翌々月の場合も |

| 借入方法 | 入学後に毎月定額を受け取る | 必要な金額をまとめて借りる |

奨学金は公的奨学金といわれる「日本学生支援機構」と民間が取り扱う奨学金があり、どちらも学生本人が借りることになります。

そのため審査の基準となるのは、学生の生活態度や学力となり、返済も子供が卒業後から開始するのが一般的です。

一方で国の教育ローン(教育一般貸付)は親の収入が審査され、適宜必要な金額を借りられるのがメリット。

奨学金と併用もでき、さらに幅広い用途に対応しているため、奨学金が借りられない場合や足りない場合の補填として考えておくのがおすすめです。

親に十分な収入がある場合審査に落ちるケースもある

親の収入が高すぎると、奨学金や国の教育ローンどちらも審査に落ちてしまうことがあります。

そういった場合は、少し金利は高くなりますが、銀行が取り扱っている教育ローンなども利用できます。

また公務員は共済貸付で借りると驚くほど低金利で借りることができます。

公務員で借りる目的が明確なら審査がない共済貸付がおすすめ

公務員だけが借りることができる貸付方法

生活貸付の金利が1%台

連帯保証人や保証料がかからない

共済貸付は共済組合に加入している公務員のみが借りることができる制度のことです。

金利がとても低く、地方公務員であれば年利1.26%で借りることができます。

また住宅貸付では保証料や連帯保証人が不要など、自由度が高い貸付方法です。

独自審査なので、過去に金融事故を起こしてしまった公務員の方でも高い確率で貸付を受けることができます。

その分、お金を借りる目的が限定されるデメリットはあります。

カードローンのように生活費を補う目的や、ギャンブルや娯楽費用としては利用できません。

公務員でお金を借りる目的が明確な人は、審査がないのでぜひ利用したい制度です。

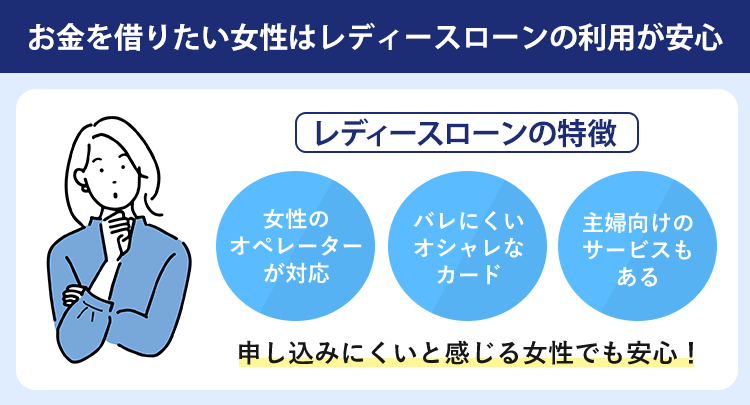

借り入れに不安がある女性でも申し込みしやすいレディースローンの利用がおすすめ

女性がお金を借りる際、レディースローンなら安心して利用できます。

女性オペレーターが対応してくれる

借り入れがバレないオシャレなローンカードを発行してもらえる

主婦向けのサービスもある

レディースローンはカードローンに怖いイメージがあったり、なんとなく申し込みにくいと感じたりする女性でも、レディースローンであれば女性のオペレーターに対応してもらえます。

借り入れに不安がある女性でも安心して申し込みできます。

プロミスレディースキャッシング

ベルーナノーティス

セントラル「マイレディス」

エイワレディースローン

ベルーナノーティスなど、主婦を対象とした商品の取り扱いもあり、借り入れに対して不安を感じている女性はレディースローンを利用してみるのはいかがでしょうか。

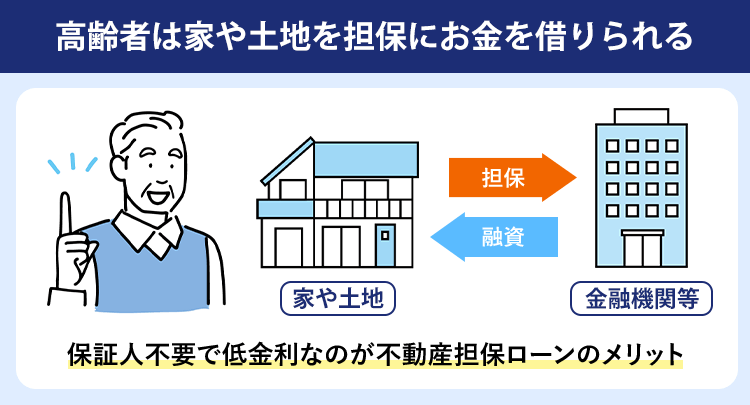

高齢者は家や土地を担保にお金が借りられるリバースモーゲージ

家や土地を保有している人であれば、家を担保にお金が借りられるリバースモーゲージの活用がおすすめです。

担保があるため、保証人不要で低金利でお金を借りることができるのが不動産担保ローンのメリット。

特に高齢者には、自身が死亡した後に家や土地を売却することで返済を行う「リバースモーゲージローン」が人気です。

両者の違いを、両方の商品を持つ銀行の商品を例に比較してみましょう。

| ローンの種類 | 不動産担保ローン | リバースモーゲージ |

|---|---|---|

| 申し込み可能年齢 | 満20歳以上70歳未満、完済時年齢80歳未満 | 満50歳以上 |

| 金利 | 0.66%~9.42%(5年で見直し) | 2.95%(毎年3月と9月に見直し) |

| 限度額 | 100万円以上1億円未満 | 100万円以上1億円以内 |

| 返済方法 | 毎月元金と利息を返済 | 利息のみ毎月返済 元金は不動産売却時または契約者の死亡時に一括返済 |

不動産担保ローンは毎月支払いが必要で、リバースモーゲージでは生存している期間は元金の支払いがなく、利息のみの支払いで良いため負担なく融資を受けることができるメリットがあります。

注意しなければいけないのはどちらのローンであれ金利の見直しが行われるということです。

金利が上がると返済負担が増えるため、余裕を持って返済できるようにしておきましょう。

リバースモーゲージは同居人と推定相続人の同意が求められます。

リバースモーゲージが利用できる地域・店舗は限られている

リバースモーゲージは一部地域を除いて全国に対応していますが、多くの銀行の商品で取り扱われている地域が限定されているところにも注意が必要です。

たとえば三菱UFJ銀行のリバースモーゲージは、以下の店舗でしか取り扱われていません。

- 東京都

- 神奈川県

- 埼玉県

- 千葉県の一部

対象の地域も確認した上で申し込みを検討するのをおすすめします。

年金を受給している人は担保にして貸付は受けられない

年金を受給している高齢者であれば、年金を担保として貸付を受けることができる「年金担保貸付制度」がありました。

年金担保貸付制度は独立行政法人福祉医療機構が提供している制度で、年金を担保にする融資として法律で唯一認められています。

近年、年金を担保とした融資を誘う詐欺が多く見られるため、独立行政法人福祉医療機構の制度かきちんと確認をしてから申し込みをしましょう。

年金担保融資の利用が可能な人の条件は以下の通りです。

- 年金証書を持っている

- 年金の支払いを受けている

借りたお金は「保健・医療」「介護・福祉」「冠婚葬祭」など正当な理由のある利用に限ります。

返済は日本年金機構が独立行政法人福祉医療機構に支払いする仕組みのため、借り入れをすると返済が終了するまで年金の一部が受け取ることができません。

年金の一部を受け取ることができない期間の生活に困らないように計画を立てた後に利用を検討しましょう。

また年金担保貸付制度は、2022年3月末で借入申込受付を終了しています。

年金を担保にして申し込みができないため、「生活福祉資金貸付制度」の利用をおすすめされる可能性があります。

失業給付を受けられない人を支援する求職者支援制度でお金を借りる方法もある

失業給付を受けられずお金を借りたい人は、ハローワークでお金を借りる選択肢があります。

雇用保険に入っていた人は失業すると雇用保険から失業給付が受けられますが、自営業者など雇用保険に入っていなかった人は失業給付が受けることができません。

失業給付がないと生活が成り立たず、失業給付を受けられない人を支援する求職者支援制度が設けられています。

求職者支援制度では無料で職業訓練を受講しながら月10万円の生活支援の給付金を受給できますが、給付金を受けても生活費が不足する場合は「求職者支援資金融資」が利用可能です。

融資の内容は以下の通りです。

| 貸付額 | 貸付利率 |

|---|---|

| 月額5万円または10万円×職業訓練受講予定月数 | 3.0% |

融資額は家族の状態によって異なります。

融資の対象は、職業訓練受講給付金の支給されることが決定していて、ハローワークで求職者支援資金融資要件確認書の交付を受けている人です。

低金利で借りることができるので、職業訓練を受講している期間の生活が不安な場合は利用を検討しましょう。

母子父子家庭はシングルマザー・ファザー向けの公的融資制度を利用できる

母子父子家庭なら、シングルマザー・ファザー向けの公的制度の「母子父子寡婦福祉資金貸付制度」を利用できます。

資金の種類により、融資の対象となる人が以下のように異なるため、内容を確認してから融資を受けましょう。

| 資金の種類 | 内容 | 限度額 | 金利 | 融資対象者 |

|---|---|---|---|---|

| 事業開始資金 | 事業を開始するために必要な資金 | 3,030,000円 | 保証人あり:無利子 保証人なし:1.0% |

・母子家庭の母 ・父子家庭の父 ・寡婦 |

| 事業継続資金 | 営んでいる事業を継続するために必要な運転資金 | 1,520,000円 | 保証人あり:無利子 保証人なし:1.0% |

・母子家庭の母 ・父子家庭の父 ・寡婦 |

| 修学資金 | 高校などの学校に就学させるための資金 | 学校により月額52,500円~183,000円 | 無利子 | ・母子家庭の母が扶養する児童 ・父子家庭の父が扶養する児童 ・寡婦が扶養する子 ・父母のいない児童 |

| 技能習得資金 | 事業の開始や就職に必要な知識技能の習得資金 | 月額68,000円または一括で816,000円 | 保証人あり:無利子 保証人なし:1.0% |

・母子家庭の母 ・父子家庭の父 ・寡婦 |

| 修業資金 | 事業の開始や就職に必要な知識技能の習得資金 | 月額68,000円または特別460,000円 | 無利子 | ・母子家庭の母が扶養する児童 ・父子家庭の父が扶養する児童 ・寡婦が扶養する子 ・父母のいない児童 |

| 就職支度資金 | 就職に必要な被服費など | 一般100,000円、特別330,000円 | 保証人あり:無利子 保証人なし:1.0% |

・母子家庭の母が扶養する児童 ・父子家庭の父が扶養する児童 ・寡婦が扶養する子 ・父母のいない児童 |

| 医療介護資金 | 医療や介護に必要な資金 | 【医療】一般340,000円、特別480,000円 【介護】500,000円 |

保証人あり:無利子 保証人なし:1.0% |

・母子家庭の母または児童 ・父子家庭の父または児童 ・寡婦 |

| 生活資金 | 生活を安定・継続させるための資金 | 【一般】月額105,000円 【技能】141,000円 |

保証人あり:無利子 保証人なし:1.0% |

・母子家庭の母 ・父子家庭の父 ・寡婦 |

| 住宅資金 | 住宅の購入や改修などに必要な資金 | 1,500,000円、特別2,000,000円 | 保証人あり:無利子 保証人なし:1.0% |

・母子家庭の母 ・父子家庭の父 ・寡婦 |

| 転居資金 | 転居に必要な資金 | 260,000円 | 保証人あり:無利子 保証人なし:1.0% |

・母子家庭の母 ・父子家庭の父 ・寡婦 |

| 就学支度資金 | 就学・修業するために必要な資金 | 学校により64,300円~590,000円 | 無利子 | ・母子家庭の母が扶養する児童 ・父子家庭の父が扶養する児童 ・寡婦が扶養する子 ・父母のいない児童 |

| 結婚資金 | 婚姻に必要な資金 | 300,000円 | 保証人あり:無利子 保証人なし:1.0% |

・母子家庭の母 ・父子家庭の父 ・寡婦 |

東京在住のひとり親世帯はソーシャル・エンジェル・ファンドの貸付が利用できる

ひとり親世帯の中で、東京に住んでいる場合は「ソーシャル・エンジェル・ファンド」を利用した貸付ができます。

生活サポート基金が取り扱っている貸付で、利用するには「東京都生活再生相談」または「認定NPO法人しんぐるまざぁず・ふぉーらむ」へ相談をする必要があります。

過去に消費者金融や銀行で借り入れをしていたり、返済に苦しんでいたりする人も、相談後に借り入れできる可能性があります。

公的融資も利用し、他からの借り入れできない状況にあるひとり親世帯はぜひ申し込みを検討してみましょう。

生活保護受給者は国の制度でお金を借りるやり方は3種類ある

生活保護を受けている人は、国の制度でお金を借りるやり方が3種類あり、それぞれ自治体によって異なりますが、主に以下が挙げられます。

生活保護受給者が利用できる国の貸付制度

- 住居がある場合:生活福祉資金貸付制度「緊急小口制度」

- 高齢者の場合:生活福祉資金貸付制度「不動産担保型生活資金」

- 住居がない場合:臨時特例つなぎ資金制度

生活保護受給者がお金を借りるのはなかなか厳しいのが現実です。

生活保護受給者であることを隠していればカードローンも利用できますが、ケースワーカーにバレると受給が打ち切りになる可能性が高いのでおすすめしません。

自営業や個人事業主は個人向けか事業資金かで借りるサービス自体が異なる

個人事業主や自営業でお金を借りたい人は、個人のためのお金を借りたいのか、事業資金を借りたいのかによって、サービス自体が異なります。

個人に対してお金を借りたい場合は、自営業者向けローンを扱っている消費者金融がおすすめ。

一方で事業資金を借りたい場合は、日本政策金融公庫やマル経融資、ビジネスローンを利用する選択肢があります。

金融機関が扱うローン商品の中には、法人向けのビジネスローンが存在します。

主要なビジネスローン商品

| 商品名 | 金利 | 限度額 |

|---|---|---|

| AGビジネスサポート | 3.1~18.0% | 最大1,000万円 |

| PayPay銀行「ビジネスローン」 | 2.8~13.8% | 最大500万円 |

| オリコ「CREST for Biz」 | 6.0~18.0% | 10~300万円 |

| みずほスマートビジネスローン | 1~14.0% | 10~1,000万円 |

多くのビジネスローンが、利用用途を事業資金に絞っているため、カードローンで借りるより金利がお得になる商品が多いです。

また融資の限度額の設定が高いため、まとまった大きいお金を借りたいときにも便利。

そのほかにも以下のように、融資の審査に通りにくい自営業者が自由な用途で利用できるローンもあります。

自営業者向けローン

| 商品名 | 金利 | 限度額 |

|---|---|---|

| プロミス「自営者カードローン」 | 6.3~17.8% | 300万円まで |

| アコム「ビジネスサポートカードローン」 | 12.0~18.0% | 1万円~300万円 |

商品内容は通常のカードローンとあまり変化はありませんが、自営者ローンに申し込みで、審査をするうえで優遇してもらえる可能性があります。

個人事業主や自営業者の方が自由な使い道で借りたい場合は、自営者ローンを選びましょう。

状況別でお金を借りれるかを調査!働いていなくても早急に手に入れる方法はある?

よくある借入理由をもとに、状況別でお金を借りることができるか調査してみました。

自分に近い状況がある人は、どのような借りる選択肢があるか参考にしてみてください。

冠婚葬祭のため緊急で現金で5万円を借りたいときは消費者金融を利用しよう

冠婚葬祭で現金5万円借りたい場合、働いていて安定した収入を得ている人ならカードローンが便利です。

無利息期間がある消費者金融を利用することで、利息の負担を減らして借り入れができます。

働いていない場合は、下記のいずれかの方法を試してみましょう。

- 質屋

- 生命保険の契約者貸付制度

- ゆうちょ銀行の自動貸付

- 証券担保ローン

質屋なら生命保険やゆうちょ銀行の貯金などが無くても利用しやすく、早急にお金が手に入ります。

在籍確認や送付物なくなるべく周りにバレずに借りたい

周りにバレずにお金を借りるなら、在籍確認や送付物もない借り方が最適です。

申し込みの際には隠せても、財布に入れているカードによって借り入れがバレることもあるため、カードレスのローンを選びましょう。

生活費の不足分を工面したいときは無利息期間があるカードローンが便利

生活費が足りずに一時的にお金を借りたい場合、働いていて安定した収入を得ている人は無利息期間があるカードローンが便利です。

プロミスやアイフルなら最大30日間、レイクなら365日も利息がかかりません。

その間に借りたお金をすべて返済できれば利息を支払う必要がないため、生活費が足りない時にピッタリです。

給料が入ってすぐに返済すれば、利息0円で借入ができます。

失業している場合や無職の方は、国の制度を利用してお金を借りる方法を探してみましょう。

遊びや交際費のために今日お金を借りたい

遊びや交際費のために今日お金を借りたい場合、なるべく早く借りたいなら消費者金融から借り入れをしましょう。

急いでいる際はアイフルがおすすめ。

審査時間がWEB申込なら最短20分で、インターネットで申し込んだのちに電話を入れることで優先的に審査を開始してもらえます。

大手消費者金融ならどこであっても1時間以内の借り入れが可能なので、今日中に借りたい場合は消費者金融がおすすめです。

どちらも知人や会社にバレずに借りる方法ですが、どうしても糸口が見つからないのであれば、いさぎよく知人や会社から借りる方がよいでしょう。

お金を借りる最終手段!緊急であれば交番・知人・親に借用書を作成してお願いする

どこからもお金を借りられないとなれば、友人などの知人や親にお願いするしかありません。

簡単な方法に思えますが、返済できないと一気に信頼を失ってしまうので、知人や親でも借用書を必ず作成しましょう。

借用書には、貸し借りした人の名前・理由・金額・日時を記載し、署名と捺印をします。

また親からお金を借りる場合は、贈与税の課税対象となっている110万円を超えないように借りるのがおすすめです。

親や知人等から110万円(非課税控除枠)を超える「贈与」を受けた際は、借りた本人が申告する義務があります。

また、利息付きで返済をした場合は、親もしくは知人(お金を貸した人)が利息による所得について所得税の申告義務を負います。

従業員貸付制度を使用して勤務先からお金を借りる

親も知人も頼ることができない場合、「従業員貸付制度」を利用して勤務先からお金を借りることができます。

企業には「従業員貸付制度」という制度があり、従業員がトラブルに巻き込まれたり、やむを得ない事情でお金が必要となったりしたときに、会社として貸し出しできます。

すべての企業が導入しているわけではなく、福利厚生として取り入れていることがあるため、どうしてもお金が必要な場合は勤務先に聞いてみるのもひとつの選択肢です。

返済は給料から天引きになることが多く、一般的に年利2~4%程度です。

勤務先の規定によって条件が異なり、正社員以外は対象でない、役職によって限度額が異なるなどのケースもあります。

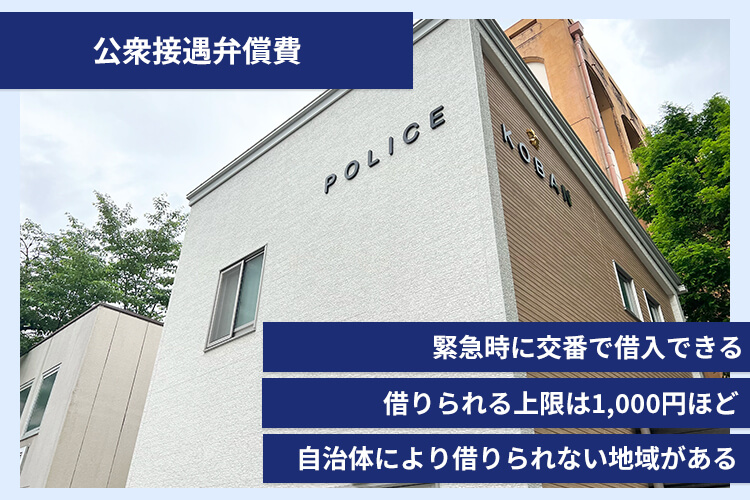

また緊急でお金を借りたい場合であれば、交番で警察官から借りることができます。

公衆接遇弁償費(こうしゅうせつぐうべんしょうひ)と呼ばれる制度で交番や警察からお金を借りる

財布が盗まれた、急病人の救護に必要、など緊急事態で手持ちのお金がなく、お金を借りたいとき、交番で警察官から借りることができます。

「公衆接遇弁償費(こうしゅうせつぐうべんしょうひ)」と呼ばれる制度で、やむを得ない事態にのみ利用することができます。

借りることができるお金は、必要最低限の交通費や救護費用のみとなり、1,000円が上限と定められています。

また利用できる自治体が限られており、全国どこの交番でも借りることができない点は注意が必要です。

お金を借りる上で避けるべき借り方とは?

今まで紹介したたくさんの方法からわかるように、融資を受けるには審査や担保が必要な場合が多く、本当にお金を借りることができるのか不安に感じている方も多いはず。

さらに、特に急いでいる場合、判断能力が鈍り、違法な機関に頼ってしまいがちです。

お金を借りる前に、確実に避けるべき借り方を挙げてみました。

出資法違反をしている機関でお金を借りると高額な利息を請求される

出資法違反をしている金融業者からお金を借りると、一時話題になった信じられないほど高額な利息を請求されてしまう恐れがあります。

特徴として挙げられるのは、信じられないほど高額な利率でお金を貸している以下の場合です。

漫画でよく聞く「10日で1割(トイチ)」とは10万円借りたら10日後には利子だけで1万円かかることをいいます。

消費者金融(年利18%))で10万円借りると利息は49円に対して、目を疑うほどの暴利であることがわかります。

その代わり、多重債務を繰り返している人でも、審査なく、お金を借りることができます。

その条件をいいことに、様々な手を使って勧誘してくるので注意しましょう。

特に過去に消費者金融で借り入れを行ったことがあったり、多重債務者、債務整理を行ったことがあったりなどそれらに該当する人は要注意。

最近ではそういった知識に疎い人を狙った業者も増えています。

給料日前に個人でファクタリング会社から融資を受ける給料ファクタリングは違法業者に注意

給料ファクタリングとは、個人でできるファクタリングで給料日前にファクタリング会社から融資を受ける仕組みです。

給料の額面から手数料分を引いた現金を借りることができ、給料が入ったらそこから返済する方法をとっています。

勤務先を介さないため、職場にバレる心配なく融資を受けることができるのが人気の秘訣です。

給料ファクタリングで恐ろしいところは、貸金業法に当てはまらないというところ。

20~40%の手数料を儲けとしており、中には40%以上の手数料を取る違法業者もあります。

しかし、2020年3月6日に金融庁が給料ファクタリングは貸金に当たると発表しました。

この発表によって貸金業法に適用される可能性があります。

「給料の前払い」などのうたい文句で広がる「給料ファクタリング」という金融取引について、金融庁は6日、貸金に当たるとの初めての見解を発表した。

引用:「給料の前払い」は貸金業 金融庁、業者登録必要に:朝日新聞デジタル

Xなどの個人間融資は違法の可能性が高く個人情報流出の恐れがある

近年増えているのが、X(旧Twitter)での個人間融資による違法性が高いやり方です。

「#お金を借りたい」「#お金に困ってます」「#即日融資」などのハッシュタグに対して返答してくれる人がいても、違法の可能性が高いです。

またX(旧Twitter)に投稿することで、違法業者に個人情報が流れてしまう危険性も。

見返りなくお金を融資してくれる人は存在しません。暴利でお金を貸してきたり、トラブルに巻き込まれたりする可能性があるので、X(旧Twitter)での貸し借りはやめましょう。

個人間融資であっても、その内容によっては「貸金業法違反」に該当してしまう場合があります。

X(旧Twitter)などを介して融資を受けると、トラブルの元となるので注意しましょう。

(参考:金融庁|SNS等を利用した「個人間融資」にご注意ください!)

お金を借り入れる前に知っておきたい疑問をQ&Aで細かく解決

初めてお金を借りる前に知っておきたい、どのように借りるのか借り方に不安を感じている人も多いはず。

ここでは借り方に関する、よくある疑問や不安をQ&Aで解決していきます。

とにかく早く借りることに特化している方法はどれ?

お金を最速で借りる方法は以下のとおり。

- 質屋を利用する:最短15分

- 消費者金融カードローン:最短30分以内

- クレジットカードのキャッシング:その場で借入可能

- 家族や友人から借りる:その場で借入可能

早急にお金を借りたい人は、即日融資対応の「消費者金融カードローン」がおすすめです。

消費者金融は即日の借り入れができることに加えて、スマホがあれば近くのATMで借りることができたり、ローンカードの到着を待たなくてよかったりと、早く借りることに特化しています。

質屋は借りられる時間は早いですが、担保となる商品がないと借り入れできません。

またクレジットカードのキャッシングも、キャッシング枠が付帯しているクレジットカードでなければ借り入れはできません。

無職でもお金を借りることはできる?

審査なしの方法を選ぶことで、無職でもお金を借りることができる可能性は高くなります。

無職が借りられる例としては下記のとおり。

- 質屋に品物を預ける

- 生命保険の契約者貸付を利用する

- 銀行の自動貸付を利用する

- 親や友人に借りる

無職が借りるには、審査なしの代わりとなる担保や契約がないと借りることができません。

多くのカードローンでは、申込条件に「安定した収入」を記載しているため、完全に無職で働いていない状態では審査に通るのは難しいと頭に入れておきましょう。

即日にお金を借りる対応をしている方法は?

お金を借りる方法の中で、即日融資に対応している方法は少ないです。

即日、手軽に借り入れしたいとなると「消費者金融」が最速で借りることができます。

また担保になるものを持っているなら「質屋」の利用で最短15分~1時間ほどの時間でお金を借りることができます。

銀行のローンは法律上、即日融資に対応することができないため注意が必要です。

お金を借りるとどれくらい金利がかかる?

カードローンを利用した際の金利の上限は、およそ年14.0%~18.0%です。

借りる場所によって金利が変更するため、長期間の返済を見込んでいる場合は注意しておきましょう。

無利子で借りることができる方法には下記のようなものがあります。

- 公的制度を利用する

- 消費者金融を利用して無利息期間中に返済する

借り入れにはどんな書類が必要?

ローンの審査に申し込むのであれば、下記のような書類が必要となります。

- 本人確認書類

- 収入証明書

多くの場合、顔写真付きの本人確認書類を持っていれば申し込みできますが、1社で50万円以上借りたいときや複数社で100万円以上借りている場合は、収入を証明する書類が必要なことも。

カードローンによって必要になる書類が異なるため、事前に確認を行ってから申し込みましょう。

土日にお金を借りることはできる?即日融資を受けるには何をする?

土日でも即日融資は受けることができます。土日に即日融資を受けるためのポイントは、以下の通り。

大手消費者金融を選ぶ

早い時間に申し込む

在籍確認ができるようにしておく

当日中に借りられる借入方法を選ぶ

銀行カードローンは即日融資に対応できないので、土日に即日融資を受けるのであれば土日でも審査を行っている大手消費者金融を選択しましょう。

審査可能時間は下の表の通りです。

大手消費者金融の審査可能時間

| 消費者金融名 | 審査可能時間 |

|---|---|

| プロミス | 21時まで |

| アイフル | 21時まで |

| アコム | 21時まで |

審査可能時間間際に申し込むと審査が完了しないまま営業が終わってしまうため、余裕を持って申し込みすることが大事です。

土日に自分の勤務先が休みの人は、在籍確認に注意が必要です。

土日の在籍確認の対応方法には、以下の3つを考えることができます。

- 電話以外の申し込み方法がある消費者金融を選ぶ

- 申し込みを少額にして在籍確認を後回しにしてもらう

- 借入先に相談して別の方法に変更してもらう

アイフルは原則電話連絡をしないため、アイフルは選択肢の1つとなります。

また、SMBCモビットも原則電話での連絡がありません。

契約が済んだとしても借り入れができないと困るので、振り込みで融資を受ける場合、土日でも振り込みに対応できる金融機関の口座を持っているとよいでしょう。

スマホATMなら、土日でも手軽に借りることができるのでおすすめです。

お金を夜間に借りたいときはどうするのがいい?

夜間は審査が対応していないので、新規の申し込みをして借り入れをするのは難しいのが実状です。

夜間にお金を借りたい際に利用できるのは、下記の2つの方法です。

- あらかじめ契約したカードローンで借り入れをする

- キャッシング枠のついているクレジットカードでキャッシングをする

夜間にカードローンへ新規申込をしたとしても、審査結果が出るのは早くても翌朝になってしまいます。

お金が必要になりそうな際は、早めにカードローンを契約しておくのがよいでしょう。

収入証明書類なしで免許証だけでもお金を借りることはできる?

借入希望額が低いは、免許証だけでもお金を借りることができる可能性があります。

消費者金融では、以下に該当する場合は収入証明書類の提出が必要になります。

- 申し込み先の業者で50万円以上の借り入れを希望する

- 現在の借入額と申し込み先の業者での希望額を合わせると100万円以上になる

上記以外でも、申込先の業者が必要だと判断した場合、収入証明書類の提出が求められることもありますが、少額融資は収入証明書類の提出を求められずに借りられるケースがほとんど。

銀行カードローンは、50万円以上の申込の場合、収入証明書類の提出が必要になります。

免許証だけでお金を借りたい人は、定められた金額を超えなければ収入証明書類の提出の必要がない借入先を選んで、低めの希望額で申し込みましょう。

お金を借りる大事なポイントをおさらい!お金を借りたいなら計画的に利用しよう

最後にお金を借りるうえで大事なポイントをおさらいしておきましょう。

- 安全にお金を借りるなら消費者金融が手軽で早い

- キャッシング枠のついたクレジットカードを持っていれば即日融資が受けられる

- 金利を低くしてお金を借りるなら銀行>ネットバンク>JAバンク

- 担保ありで即日融資が可能なのは「生命保険」と「ゆうちょ銀行」

- 困ったら国や自治体、非営利団体から融資を受けることができる

- 審査に通るか不安なら中小消費者金融(ただし金利が高め)

- 違法業者のファクタリング・SNS個人間融資はトラブルの元なので避ける

今、自身の条件でどのくらい借りることができるのか不明な場合は、診断コンテンツを利用してみるのもおすすめです。

自分は借り入れできないと思っていても、実は借りることができるかもしれません。

お金を借りる方法は様々ありますが、借りるからには返済の義務が生まれます。無理をしない程度で計画的に利用しましょう。

プロミス

プロミス SMBCモビット

SMBCモビット アイフル

アイフル アコム

アコム プロミス

プロミス